工业和信息化部今天透露消息称近期将发放 5G 商用牌照,我国也将正式进入 5G 商用元年。

7 年内万亿规模的基建投入、到 2022 年近 6 亿用户的市场潜力、争夺行业话语权的可能机会···十年一遇的通信行业商机,正吸引全球 IT、CT、TMT 厂商入局 5G 市场。而在一二级市场,资本加码 5G 创新早已开启。

01

产业和资本同步布局

全球厂商入局 5G 市场。华尔街著名投行Jefferies预估,中国三大运营商将于 2019 年启动 5G 基础建设,预计 7 年内总支出金额达 1800 亿美元,是 2013~2020 年期间的 4G 投资金额( 1170 亿美元)的 1.54 倍;与此同时,到 2022 年中国内地将有 5.883 亿 5G 用户,占当年全国手机总用户数的 39.9%。在这样规模的市场机遇之下, 每一次通信技术升级迭代,也都意味着行业洗牌的可能。

基于乐观的预期,围绕 5G 的产业创新早已展开。芯片厂、运营商、设备商竞合博弈不断,已默默过招数个回合;终端设备厂商跃跃欲试,更多 5G 手机终端即将问世;各类下游应用商翘首以待,筹谋 5G 时代新的行业增长点。

资本也早已在一二级市场加码 5G 创新。A 股市场 5G 概念股股价走高。上证报记者根据 Choice 的数据梳理发现,今年 2 月份以来的约 3 个月内,5G 概念指数涨幅超过 50%;近 3 个月来,合计有 26 家 5G 概念股企业获得了 55 次机构调研,上市公司的合计接待机构调研数量达到 519 家/次。一级市场中多家 5G 相关的公司,也受到资本青睐,包括小基站、光芯片、边缘计算概念等在内的公司也获得了融资。

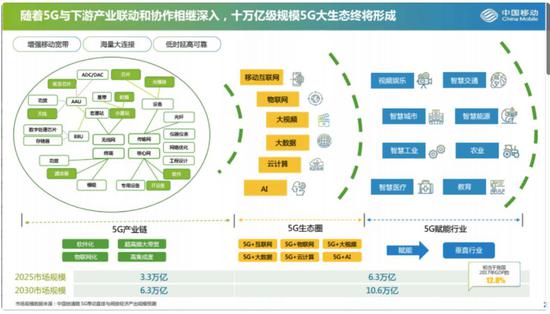

十万亿级规模 5G 大生态生成图谱

02

小基站红利

万亿级的通信基建市场,通信设备往往先行。长江证券分析,5G 投入中,无线接入网(RAN)至少占总投入的 50%-70%, 是 5G 投资的重头戏,而无线接入网由大量的基站组成。

虽然关于 5G 时代中国宏基站建设数量的预测数据存有差异,但目前普遍来看,多在 500 万台个以上。长江证券预测,2020-2025 年中国建设规模在 400 万站左右(2018 年底中国 4G 基站数为 372 万站), 按照中国基站占全球基站数一半来计算,全球 5G 基站建设量在 800 万左右。

华泰证券的分析更为乐观,按照中国 5G 网络的建设周期为 6 年(2019 年预商用,2020 年正式商用,建设周期为 2020~2025 年),5G 基站按照基站中性假设的数量进行预测,很可能达到 506.4 万个。

长期以来,宏基站设备技术壁垒高,以华为、中兴、诺基亚、爱立信为代表的四大公司行业地位稳固。但随着 4G 到 5G 的频率变化,小基站迎来了发展的红利。

资料来源:昆仲整理

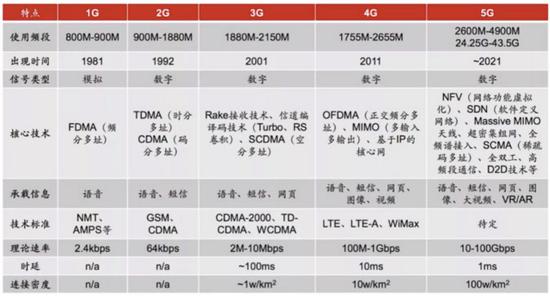

小基站(Small Cell)在 3G 时代开始商用,主要是为了在流量密集区域进行补网。从 4G 到 5G,使用的通信频段大幅提升,从 1755-2655MHz 提升到了 24.25G -43.5GHz。一般来说,载频越高,其传播距离越近。4G 时代,尚且能通过宏基站实现大规模组网覆盖,但在 5G 时代,成本则基本难以承担。

根据相关研究,当前 4G 基站的典型覆盖半径约为 1-3 公里,实际城市中一般为 500 米,城市中心区域约是 200-300 米,密度特别高的地区甚至达到了 100 米级别。理论上,5G 基站的典型覆盖半径约为 100-300 米,要达到优质用户体验,密度或会更高。可以预见的是,全球范围内几乎很难有运营商可以承担如此高昂的成本。

考虑到当前室内场景是最需要容量的场景,4G 时代通过宏基站实现大范围覆盖的组网模式在 5G 时代基本没有可能沿用。有数据显示,在 4G 时代, 70%-80% 的移动流量来自于室内;同时运营商 80% 的用户投诉来自于室内信号质量差。

小基站在设计之初所具备的特点——几十米覆盖间距、区域内密集部署,契合了 5G 时代下高频通信的覆盖与功耗要求。有数据认为,5G 时代,宏基站与小基站的配比可能达到 8:1, 若按国内宏基站需求 400 万台计算,小基站 5G 建设周期内平均售价 3000 元/台,市场规模可达到千亿元左右。

对于小基站发展前景的乐观预期,推动了一二级市场的活跃。二级市场方面,邦讯技术、三元达、京信通信、超讯通信、中兴通讯等有小基站业务的公司股价已有增长。一级市场方面,佰才邦也在 2019 年获得多家资本关注。

基站建设启动,上游产业链最先受益。基站天线、FPGA 芯片、光器件等上游产业链已从 5G 订单中受益。以基站所需要的 FPGA 芯片为例,2019 年赛灵思股价最高已升至 134 美元,在1月公布财报后的电话会议上,赛灵思高管也曾表示,“没有预料到起量会这么快”。

03

光芯片国产化

作为主通信设备中产业链重要的一环,光芯片也受到关注。

光通信行业主要由“光器件、 光纤光缆、光设备”三部分组成。光器件是光通信系统的核心,光芯片又是光器件核心元器件,其性能与传输速率直接决定了光纤通信系统的传输效率,其成本一般也占到了光器件的 30-50% 且呈现出占比提升趋势。

光芯片主要利用半导体材料(例如 InP 系和 GaAs 系等)内部能级跃迁过程伴随的光子的产生和吸收,进而实现光电信号的相互转换。

业内人士认为,5G 商用,电信市场传输网扩容,基站大规模建设可能带来数十亿美元的直接市场。

一方面,由于 5G 频谱频率上升,信号穿透建筑物的衰减增大,相比于 4G 时代建站建设的密度将会提升。基站数量很可能达到至少 400-500 万个以上。另一方面,单个基站来看,4G 时代的基站架构多是前传-回传,5G 时代则有可能演变为前传—中传—回传,单个基站所需要的光模块数也会增加,有可能达到8个以上。两者叠加,有望带动很可能带动数十亿美元的市场。

中国移动投资公司在《洞见 5G,投资未来》的报告里也曾做过测算。测算认为,假设我国 5G 宏基站数量达到 200 万,则仅是基站和对接的传输设备客户侧的接口就至少需要 400 万量级的光模块,再考虑线路侧接口光模块、专线用户光模块、数据中心光模块等,预计整个 5G 网络会带来高速光模块需求将达数千万量级,5G 光模块的总 量是 4G 时代的 2 至 4 倍。

5G 发展洞察

一般来说,光芯片的速率越高,光纤通信系统的传输效率越高,但研发、量产的难度也越高。高速光芯片的设计需要在提高传输速率的同时确保信号的质量,控制激光器开启与关闭的频率的难度也会提升。

得益于此前通信行业的高速扩张,业内对光芯片国产化的重视程度也不断提升,近年来已经取得了一定的效果,如 10Gb/s 速率的光芯片国产化率接近 50%,但 25Gb/s 速率及以上国产化率不超过 5%,严重依赖于新博通、MAOM、三菱、住友、Oclaro 等美日公司,也成为近年来一二级市场相关公司研发的重点。

二级市场方面,光迅科技、海信宽带、华工正源等也通过自研或者收购的形式入局;一级市场方面,云岭光电、光安伦、长光华芯、中科光芯、源杰科技、仕佳光电子、华兴半导体、芯芸光电等也受到资本关注。

04

5G 终端

5G 终端蓄势待发,也被认为是具有商业价值的环节。Qorvo 公司预测,在未来10年内,5G终端将会成为手机产业中发展最快的部分。根据 StrategyAnalytics 预测,5G 终端的出货量将会从 2019 年的 200 万部增长到 2025 年的 15 亿部。

但要设计一部信号稳定、且支持多通信频段的 5G 手机并非易事。直观来看,5G 手机需要处理的频段数量大幅增加。虽然5G的标准还没有最终确定,但考虑到 4G LTE 已经增加到了 52 个波段,5G 时很可能会增加到 60 个以上。

其次,5G 增加了高频段信号,对于射频前端元器件的性能要求也进一步提高。MIMO 和 CA 技术在 5G 中的应用,滤波器、PA 的复杂度进一步提升。这也使得射频前端的价值相应增加。市场调查机构Navian预测,2020 年仅移动终端中射频前端芯片的市场规模将达到 212 亿美元,年复合增长率达 15.4%。

4G 手机最大的制造成本在屏幕与处理器,但有通信领域的业内人士认为,5G 手机最大的成本或许会转向整套的射频方案。相关分析显示,一部 4G 全网通手机,射频前端套片往往包含 2-3 颗功率放大器、2-4 颗开关、6-10 颗滤波器,其成本约为 8-10 美元,但 5G 时代,射频前端套片的成本很可能会达到 25-40 美元,超过手机主芯片。

当前,手机中的核心器件大多已可国产化,但被认为是模拟芯片皇冠上明珠的射频,则一直难以突破。据悉,欧美厂商已占据全球约 95% 的射频市场。射频芯片中的 BAW 滤波器市场,Avago 和 Qorvo 的市占率在 95% 左右,Skyworks、Qorvo、Murata 等公司则基本占据了功率放大器市场。

从4G时代开始,本土射频器件厂商,如广州智慧微电子(SmarterMicro)、唯捷创芯(Vanchip)、中科汉天下(Huntersun)、国民飞骧等公司也获得了进一步关注。如,2019 年初,慧智微电子完成新一轮融资,由广发信德领投。

05

全产业链红利

万亿级规模的通信市场迭代,往往意味着全产业链的红利。

本文的上述部分也只是介绍了其中一些有代表性的上游环节。而诸如 5G 网络切片、移动边缘计算等也将影响网络产品的形态及应用。

上游基建、终端供应链端的红利相比之外,更多的下游应用被寄予了更高的期望。《洞见5G,投资未来》的报告测算,上游的基建投入规模在 2025 年或达到 3.3 万亿元,下游应用则有望达到 6.6 万亿元;到 2030 年,这两个数字或达到 6.3 万亿、10.6 万亿,后者约是 2017 年中国 GDP 的 12.8%。

网络带宽及速度的提升,应用红利随之而来。3G 时代,不少工具应用至今全民耳熟能详,内容红利也催生了微博、大众点评这样百亿美元量级的公司。4G 网络普及,带动了新的富媒体内容创业,直播、短视频至今热度犹存,成为不能忽略的媒介形式。5G 提供高速率、低时延网络承载,或会促使更多互联网应用向云端发展,助推新的产品出现,云游戏、云VR、云机器人等概念不断涌现,AIOT、边缘计算、车联网、自动驾驶等行业被寄予厚望,吸引了更多资本的目光。

相关专题:

相关专题: