先进的计算机芯片不仅推动了军事能力的发展,也推动了经济和科学的发展。这些芯片由复杂的供应链生产,而这些供应链的全球分布和相关能力在各国的分布对未来的技术竞争和国际安全具有重大影响。然而,供应链的复杂性和不透明性使政策制定变得困难。要避免不可预测的危害,就需要详细了解整个供应链以及该供应链各环节的国家竞争力。

为了帮助决策者了解全球半导体供应链,我们将这些供应链拆分开来看,并识别出与决策者最相关的特征,因为它们要么提供了技术控制的潜在目标,要么限制了可用的政策。CSET杂志的另一期简报题为“美国《半导体出口到中国:当前的政策和趋势》概述了目前如何对半导体供应链实施出口控制。CSET的配套政策简报题为“确保半导体供应链”和“中国在半导体制造设备方面的进步”,根据本文的分析提供了政策建议,以维持美国和盟国的优势。

美国及其盟友是全球半导体供应链的领导者,而中国大陆相对落后。美国半导体产业贡献了全球半导体供应链总价值的39%。美国的盟国和地区——日本、欧洲(特别是荷兰、英国和德国)、中国台湾和韩国——总共贡献了53%。这些国家和地区在几乎每个供应链环节上都享有竞争优势。虽然中国大陆的贡献仅为6%,但它正在许多领域迅速发展能力,并可能试图重新配置有利于自己的供应链,从而影响国家和国际安全。

在高层次上,半导体供应链包括研发、生产、生产投入和最终使用的分销。研发支撑着所有的生产及其投入。半导体生产包括三个部分:(1)设计,(2)制造,(3)封测(ATP)。生产依赖于供应链的相关元素:半导体制造设备(SME)、材料(包括形成芯片的“晶片”)、设计软件(称为电子设计自动化,或EDA,软件)和与芯片设计相关的知识产权(称为核心IP)。这一过程中价值最高、技术最复杂的部分是生产的设计和制造环节,以及供应链中的SME部分。虽然是在供应链中占据很小,但EDA和核心IP也很关键,这需要大量的专业知识。而ATP是一种劳动密集型行业,进入门槛最低。

美国及其盟友专注于不同的供应链领域。美国在研发方面占据主导地位,在各个领域都拥有强大的能力。然而,它缺乏某些关键子部门的企业,特别是光刻工具(SME中最昂贵和最复杂的形式)和最先进的芯片工厂(特别是为第三方制造芯片的“代工厂”)。韩国几乎参与所有生产步骤,也生产大量的材料和一些半导体设备。台湾在最先进的制造和ATP方面占主导地位,并生产一些材料。相比之下,日本专注于半导体设备和材料,并生产许多较老的技术半导体。同时欧洲(特别是荷兰、英国和德国),专门从事半导体设备(特别是光刻工具)、材料和核心IP。

中国大陆在一些领域取得了进步,但在另一些领域仍存在困难。中国大陆在封测、组装和封装工具以及原材料方面最强大。在政府的支持下,其在设计和制造方面正在取得进展。然而,中国在生产投入方面举步维艰:半导体设备、EDA、核心IP和某些用于制造业的材料。

引言与概述

价值5000亿美元的半导体供应链是世界上最复杂的供应链之一。单个计算机芯片的生产通常需要1000多个步骤,通过国际边界70次或更多次,才能到达最终客户手中、为了避免不可预测的伤害,政策制定者必须了解各个行业的供应链和国家竞争力。本报告旨在提供这样的评估。虽然它描绘了所有关键国家和地区的国家竞争力,但它关注的是中国在各个领域的发展。除特别说明外,本报告的数据是截至2019年的数据,国家和地区的市场份额是基于公司总部,而不是运营地点。然而,公司总部可能无法充分体现国家的竞争力。例如,许多美国公司在中国和其他国家保留了大量业务。

总体来看,供应链主要包括七个部分(图1)。

图1:半导体供应链

*注:蓝色:供应链各个环节;紫色:生产的商业模式

研发推动了供应链的各个环节。它包括基础技术的竞争前探索性研究和直接推进半导体技术前沿的竞争研究。

生产需要三个主要步骤:设计、制造、封测(ATP)。这些步骤要么发生在一个单独的公司——销售芯片的集成设备制造商(IDM)——要么发生在单独的公司,没有晶圆厂的公司设计和销售芯片,交给代工公司来做,从外包的半导体组装和测试(OSAT)公司购买封测服务。生产需要几个其他辅助:材料、半导体制造设备(SME)、电子设计自动化(EDA)和核心知识产权(IP)。下面是生产步骤的总结,以及它们如何使用这些辅助部分。

设计包括规范、逻辑设计、物理设计以及确认和验证。规范决定了芯片应该如何在使用它的系统中操作。逻辑设计创建一个相互连接的电子元件的原理图模型。物理设计将这个模型转化为电子组件和互连(连接组件的电线)的物理布局。确认和验证确保基于设计的芯片能够按预期运行。EDA是用来设计芯片的软件。

直到20世纪70年代,芯片中几乎没有电子元件,工程师们都是手工绘制设计。今天,芯片包括数十亿相互连接的晶体管和其他电子元件。为了解决这些复杂的元件,芯片设计者使用EDA软件的自动设计工具。核心IP由设计的可重用模块化部分组成,允许设计公司授权并将其纳入设计中。

制造依靠半导体设备和材料将设计变成芯片。首先,一个熔炉形成一个硅圆柱体(或其他半导体材料),然后将其切割成圆盘状晶圆片(图2中的第一张图像)。晶圆厂通过两个步骤在这些晶圆片上制造芯片:在硅的材料层中形成晶体管和其他电子设备;以及在硅上面的绝缘层中形成电气设备之间的金属互连。电气设备和互连线一起构成电路。一个芯片可能总共包含几十层。下面是一个如何形成一个单层的例子。

首先,“沉积”工具添加一层材料,将形成一个新的永久层的基础。然后,一种叫做“光蚀刻”的过程在该层中绘制电路图案,首先在沉积的材料上涂上一层“光刻胶”。一个光刻工具让光通过一个“光掩膜”——一个带有电路图案的透明板——把图案转移到光刻胶上。(光罩本身是用光刻工具制作的。)光根据电路图案溶解部分光刻胶。

“蚀刻”工具将光刻胶中新创建的图案雕刻到光刻胶下面的永久层。随后,光刻胶被移除,蚀刻材料从层中清除。(其他时候,不是蚀刻,而是用一种叫做“离子注入”的过程将原子嵌入到层中。)然后,完成的层被压平(这个过程被称为“化学机械压平”),允许添加新的层,然后这个过程又开始。在整个制造过程中,“制程控制”工具检查晶圆及其层,以确保没有错误。

组装、测试和封装开始于切割一个成品晶圆(在制造后以网格模式包含数十个晶圆(图2中的第二个图像))到单独的晶圆。每个芯片都安装在一个有电线的框架上,该框架将芯片与外部设备连接起来,并封装在一个保护外壳中。这将产生一个边缘有金属针的深灰色矩形的最终外观(图2中的第三个图像)。该芯片还将进行测试,以确保其按照预期运行。ATP还需要各种材料。

上面的描述过度简化了技术流程,但是传达了涉及的高级步骤。实际上,每一个单独的步骤都是非常复杂的,需要几个子步骤。而制造过程的原子精度要求洁净室没有可能干扰芯片制造的灰尘颗粒。

最终用途涉及分布集成到芯片的产品——智能手机、笔记本电脑、服务器、通信设备和汽车等。

图2:芯片制造过程

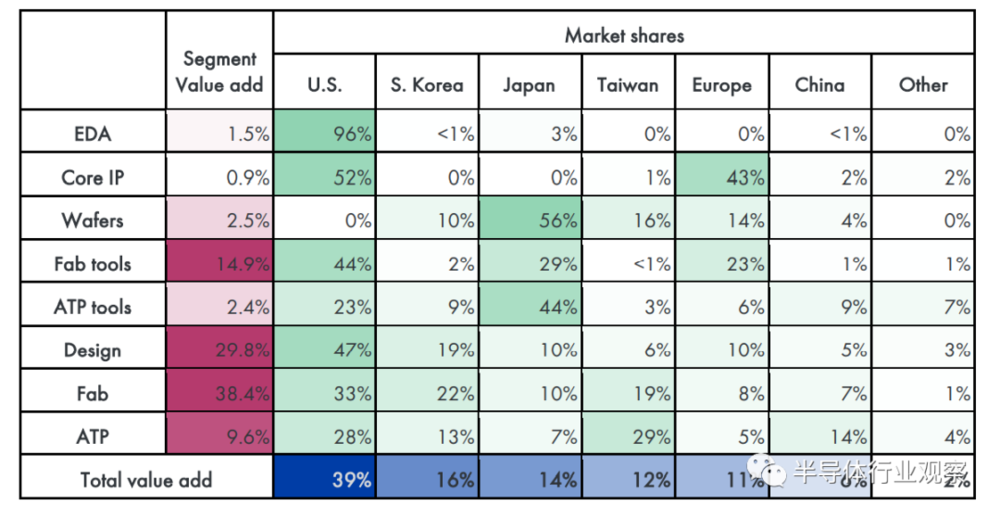

总部位于六个国家和地区的公司几乎控制了整个供应链。表1给出了CSET对每个供应链段半导体价值贡献的估计(紫色部分)。这些值加起来等于100%。各供应链环节的增加值计算见附录A。它还展示了供应链各环节的区域市场份额(绿色)。

表1还提供了每个地区对全球供应链的总附加值(蓝色部分)。每个值都是一个地区在所有供应链领域的市场份额的加权平均值。权重是每个部门的增加值加权。由于缺乏数据,表1不包括晶圆以外的fab材料(增加值4.1%)和封装材料(增加值3.5%)。前者通常由晶圆厂购买;后者由ATP设施提供。

因此,非晶圆fab材料和封装材料的价值分别被纳入“fab”和“ATP”中。美国总体上是世界领先的,而韩国、日本、中国台湾和欧洲(特别是荷兰、英国和德国)在其他先进领域拥有世界领先的公司。

表1:按供应链各部分和公司总部分列的半导体增加值和市场份额

资料来源:CSET计算,财务报表,WSTS, SIA, SEMI, IC Insights, Yole, VLSI研究

*注:色彩强度与值的大小有关。

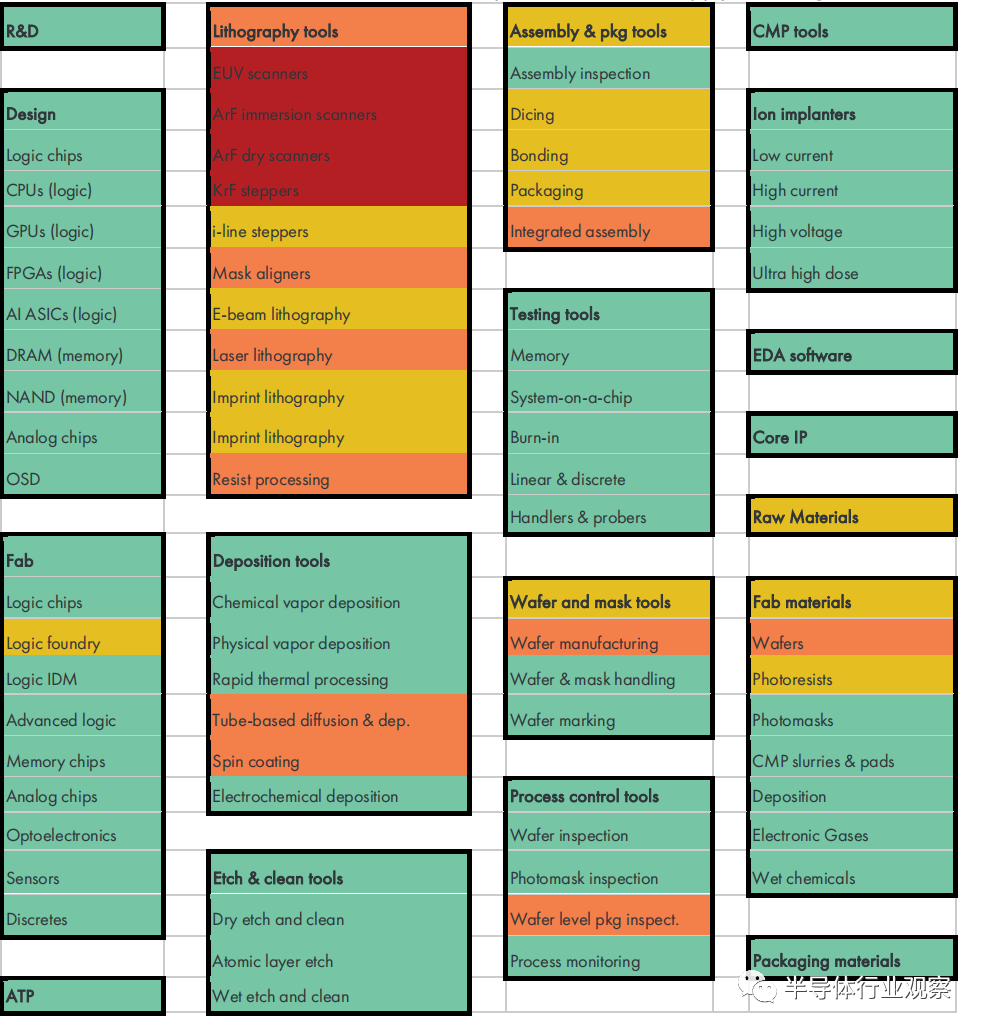

美国在大多数领域都很强大(表2)。但是值得注意的例外是如一些fab工具的生产,如光刻设备和晶圆材料等。美国也缺乏尖端的纯逻辑芯片代工厂。(代工是指为第三方客户生产芯片的工厂,这与总部位于美国的英特尔不同,后者的尖端逻辑芯片厂根据英特尔自己设计的芯片生产芯片。)然而,这些能力都是由美国的盟友主导的。总而言之,美国及其盟友在供应链的每一个环节都具有国际竞争力——简而言之,如果加上盟友,表2将变成绿色。

*注:绿色:高能力(具有国际竞争力);黄色:温和的能力;

橙色:低功能;红色:最低限度或没有能力;粗体:高级类别;

未加粗的:在高级类别内并列在下面的项目。根据作者的分析,如下节所总结的。

中国总体上落后,但在某些领域正在进步(表3)。中国在ATP、组装和封装工具以及原材料方面表现突出。它在设计、制造、CMP工具和一些蚀刻和清洁工具方面有适度和不断增长的能力。中国在其它领域也面临挑战,包括多数半导体设备业。它最大的弱点是EDA,核心IP,一些芯片材料(特别是光刻胶),领先的逻辑芯片能力,和某些SME。这些SME包括光刻工具(最重要的是,极端紫外线扫描仪和氩气氟化物浸泡扫描仪),制程控制工具,测试工具,原子层蚀刻,晶圆和掩模处理工具,先进沉积工具,和一些离子注入器。这些弱点——根据表3,中国的能力较低、最小或根本没有能力——是“瓶颈”。“它们涉及美国及其盟国专门生产的先进芯片生产所必需的产品。

表3:中国供应链各环节的竞争力

*注:绿色:高能力(具有国际竞争力);黄色:温和的能力;橙色:低功能;红色:最低限度或没有能力;粗体:高级类别;未加粗的:在高级类别内并列在下面的项目。根据作者的分析进行评级,如下节所总结。

以下每一节详细介绍了每个国家和地区的国家竞争力(特别是中国),包括研发、生产(设计、制造和ATP)、SME、EDA、核心IP和材料。(本报告没有进一步讨论半导体的分销和最终用途。)虽然可以按顺序阅读下面的章节,但读者可以分别查看每个章节以获得该部分的概述。

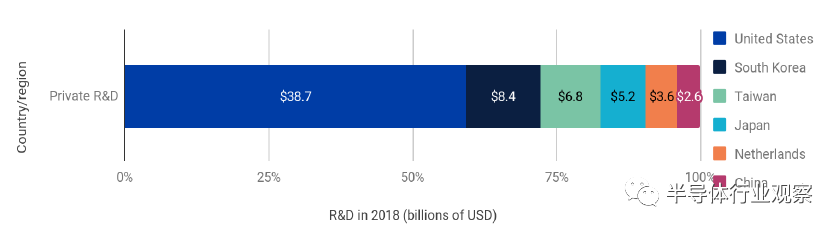

在半导体研发方面,相比其他国家,美国处于决定性的领先地位,并将其输送到所有其他供应链部门。半导体研发工作大部分是由私营企业完成的。

图3按公司总部分列的半导体行业研发情况。从全球来看,半导体行业在2013年至2018年以每年3.6%的复合年增长率增长,2018年的研发支出为646亿美元。2019年,美国半导体行业以398亿美元的研发支出遥遥领先,2018年研发支出排名前10位的半导体公司中有5家是美国半导体行业。相比之下,2018年中国半导体企业在半导体研发上的支出仅为26亿美元。图3中不包括的国家在半导体行业研发中所占的比例很小。行业研发主要是私有的,但许多半导体公司与竞争对手合作进行研发。一项针对12家主要半导体公司的调查发现,有近200个研究合作项目。

图3:2018年美国企业引领半导体行业研发

数据来源:SIA,SemiWiki

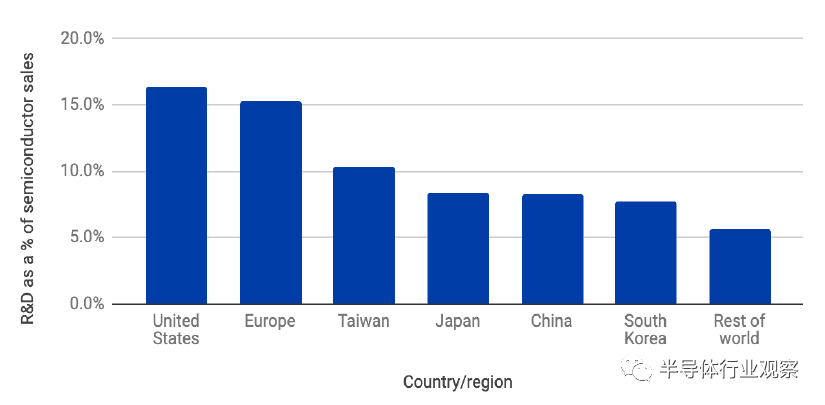

美国半导体行业的研发支出占半导体销售额的比例最高,为16.4%,中国为8.3%(图4)。

图4:2019年,美国半导体企业的研发投入高于同行

数据来源:SIA

美国、韩国、日本、中国台湾和荷兰当局在半导体研发方面只扮演了次要角色。2019年,美国政府在半导体研发上投入了60亿美元。其中17亿美元直接用于半导体行业,43亿美元用于相关技术领域(如工程、计算机科学、数学和物理科学)。除了直接的研发资金,许多政府还通过研发税收减免或其他资金来补贴半导体公司——低于市场的融资和资本投资和企业收入的税收减免——企业可以将其转向研发。

相比之下,中国政府每年对半导体行业的补贴约为150亿美元。这些补贴在接受补贴的公司收入中所占的比例是远高于其他国家的。然而,中国的补贴在绝对值上与许多其他国家的政府提供的补贴几乎相当,因为全球领先的半导体公司比中国的半导体公司产生的收入要多得多。此外,中国的研发税收减免只是其总补贴的一小部分,从绝对值上看,比美国的研发税收减免要小得多。

半导体产品

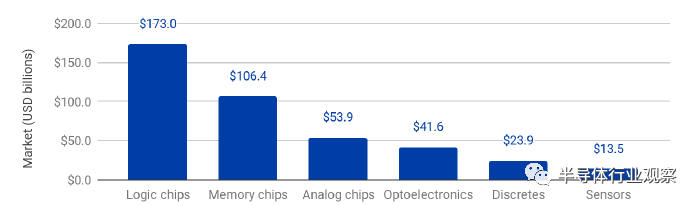

美国、韩国、欧洲、日本、中国台湾和中国大陆是半导体设计、制造、装配、测试和封装的重点国家和地区。2019年,半导体拥有4123亿美元的销售额,其中数字和内存芯片占了最大的份额(图5)。

图5:2019年半导体市场

来源: WSTS

*注:数字芯片包括微处理器和微控制器。

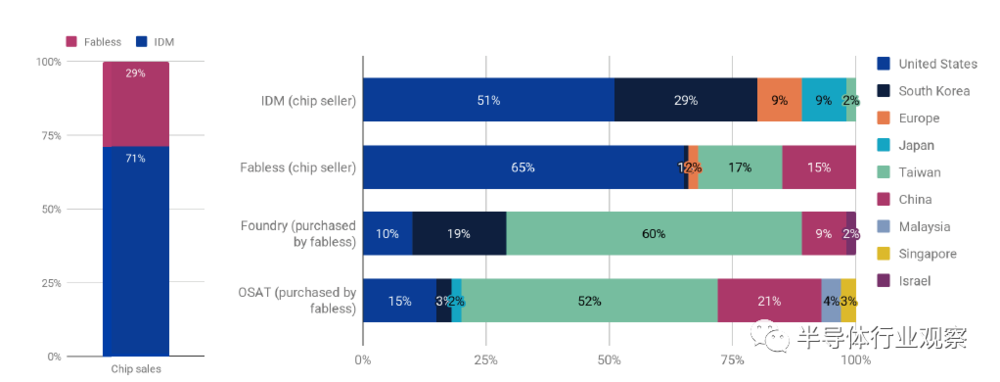

半导体生产有两种商业模式。在“集成器件制造”(IDM)模型中,同一家公司执行所有生产步骤。在“无晶圆厂+代工”(fabless+foundry)模式中,不同的公司执行不同的步骤。fabless公司设计和销售芯片,但从代工厂购买制造服务,从外包的半导体组装和测试(OSAT)公司购买组装、测试和封装服务。IDM通常生产内存芯片、模拟芯片、光电子器件、传感器和分立器件(OSD)。这两种模式的公司都会生产逻辑数字芯片。图6和图7显示了按业务模式划分的芯片销售和国家/地区份额。

来源:SIA, IC Insights, Yole, CSET estimates

以下各小节分为:设计、制造和ATP的区域竞争力。每个章节合并了IDM和在fabless+foundry 模式下运营的公司的数据。

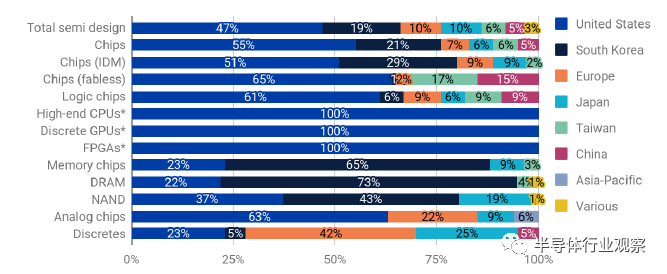

设计

美国、韩国、欧洲、日本、中国台湾和中国大陆几乎承担了世界上所有的半导体设计。美国在数字和模拟芯片方面领先,韩国在存储芯片方面领先,欧洲在分立器件方面领先。中国设计了许多数字芯片——尽管大多数芯片无法与最先进的美国芯片竞争——以及一些分立器件,同时也开始设计内存芯片(图8和表4)(市场份额和规模是为半导体销售,其中包括从设计以外的步骤增加的价值。然而,由于同一家公司通常设计和销售一种半导体——即使它经常外包制造和ATP——这些市场份额与设计活动的份额密切相关。)本节重点介绍某些高端数字芯片和最常见的内存芯片。

图8:2019年IC设计市场份额(按照类型和地区划分)

资料来源:SIA、 IC Insights、TrendForce以及财务报表

*注:中国在 CPUs、GPUs和FPGA上的份额很小(

相关专题:

相关专题: