Silicon Chips

日本接连遭受地震、火灾,使得部分芯片工厂停产,这让本已吃紧的全球芯片产业雪上加霜。

当地时间3月20日下午6点09分(北京时间17点09分),日本东北部宫城县发生里氏7.2级地震,日本气象厅预测震源深度为60千米,并对宫城县附近海域发出了海啸预警,预期高度将达到1米,数千个家庭疏散。地震发生后大约1小时,当局解除了海啸警报。

对于半导体市场而言,两个月前福岛地震造成的冲击或将再度上演。日本宫城县有众多半导体设备工厂,例如东京电子、宫城尼康精机则制造LCD与IC生产用步进光刻机所需零件。此外,富士通、电容器厂商NEC/TOKIN、丰田汽车也分别在宫城或福岛县拥有生产设施。

按照以往的情况来看,由于半导体产业遍布日本全国,震中附近的半导体公司或多或少会受影响。

更早之前的3月19日凌晨,日本最大、全球排名第三的车载芯片厂商瑞萨电子(Renesas Electronics)的一家主力工厂发生火灾,导致部分生产线停工。

初步调查结果显示,这场大火是由于电镀设备上的电流超过负荷而引起的,具体原因还在调查之中。该工厂主要生产用于控制汽车行驶的芯片,在这一领域瑞萨电子占到了全球市场份额中约两成。尽管此事件没有造成人员伤亡或者建筑损毁,但是产线厂房一楼的无尘车间有5%的区域着火,面积达到了600平米左右,其中有11台生产设备受损,占到整条生产线的2%。

预计此次火灾会让瑞萨电子月销售额减少约170亿日元,相当于人民币10亿元,该工厂停产时间可能在三个月以上。日经新闻报道指,由于受火灾影响的生产项目中有三分之二是车载芯片,所以此事件直接冲击到部分日系车厂的供货情况。丰田、本田方面均对此表示,停产如果长期化,或将产生影响。

根据瑞萨电子总裁兼CEO柴田英利(Hidetoshi Shibata)3月30日发表的最新说法,这一主力工厂的芯片库存将在4月下旬耗尽,届时将停止供货。瑞萨电子整体的供应将陷入停滞状态,目前无法掌握受损的具体后果。为了减少损失,该公司正在考虑由旗下的其他工厂或是代工企业来进行代替生产。

有券商预估,本次瑞萨电子工厂的火灾事件会让日系车厂Q2(2021年4-6月)全球产量恐减少120万辆。

影响是显而易见的。

芯片制造企业通常要24小时不间断运营,由于产业规模和技术复杂性,即便火灾与地震带来的影响是短期性的数百万,甚至数亿美元损失。尽管,日本芯片企业在产业链的规模略逊于美欧、中国等,但在芯片短缺的行业关键时期下,意料之外的事件将会加剧全球“缺芯荒”,加速恶化全球芯片的供应情况。

日本半导体产业全面制霸设备与材料

从时间来看,日本半导体产业始于昭和时代的1960年左右。随着美国的经济复苏与技术授权,日本在1986年以DRAM(动态随机存取存储器芯片)市场占有率达80%反超美国,成为了世界半导体第一强国,半导体产业逐步从美国转向日本。

踏入平成时代(1989-2019),日本芯片电子产业开始与美国抗衡,其产品质优价廉,深受美国供应商和消费者欢迎。美国的电子产业受到严重打击,尤其是芯片工业,甚至出现大量亏损。于是,美国决定反制。此后逐步面临美国打压,日本芯片产业链供应受到影响,芯片技术研发受阻,最后既失去了世界第二大经济体的桂冠,也从半导体神坛陨落。

据美国集成电路研究公司的统计数据显示。到2007年,日本半导体占全球市场份额已从1990年的49%跌至7%,从鼎盛时期独霸全球十大半导体公司中六个席位,到近两年在名单中硕果仅存东芝半导体一家企业。

由于美国分化日本实力,以及受到经济泡沫影响,银行低息借贷方式的筹资行为不再可行。加上市场份额逐渐被吞噬,固守IDM模式的日本企业负重累累,疲于投资再创新,与竞争对手的差距被拉大,扩大了日本半导体产业的恶性循环。由于落后于市场的反应,日本已被韩国三星夺走新型DRAM市场。

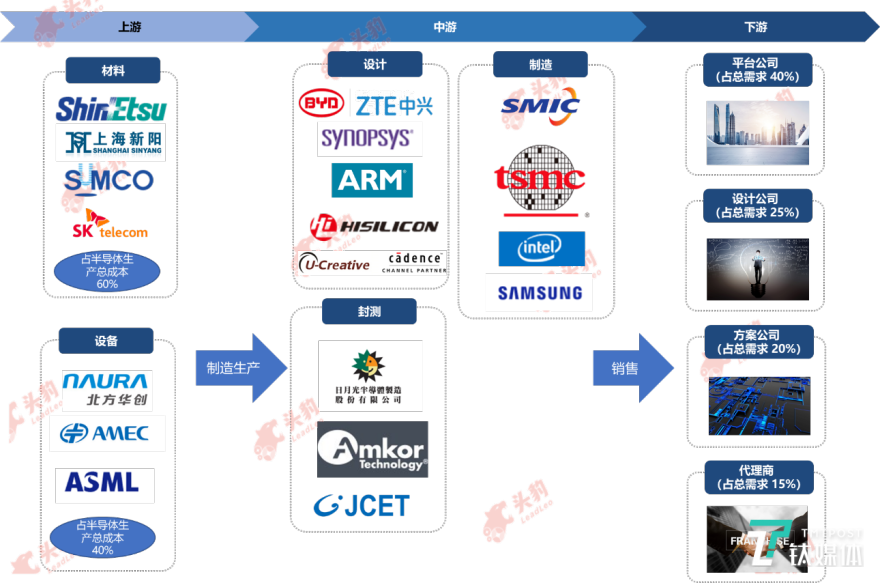

不过,尽管日本半导体产业日渐失势,但其基本盘还在,尤其在芯片设备、材料方面,依然为全球提供超过50%的重要半导体材料和40%以上的半导体制造设备。

半导体产业链概况图(来源:头豹研究院)

这意味着,作为全球产业链的上游,日本半导体产业把握绝大多数芯片企业的核心命脉。2018年,美国半导体产业调查公司VLSI Research发布全球TOP 15半导体生产设备厂商,其中日本厂商独占7席。

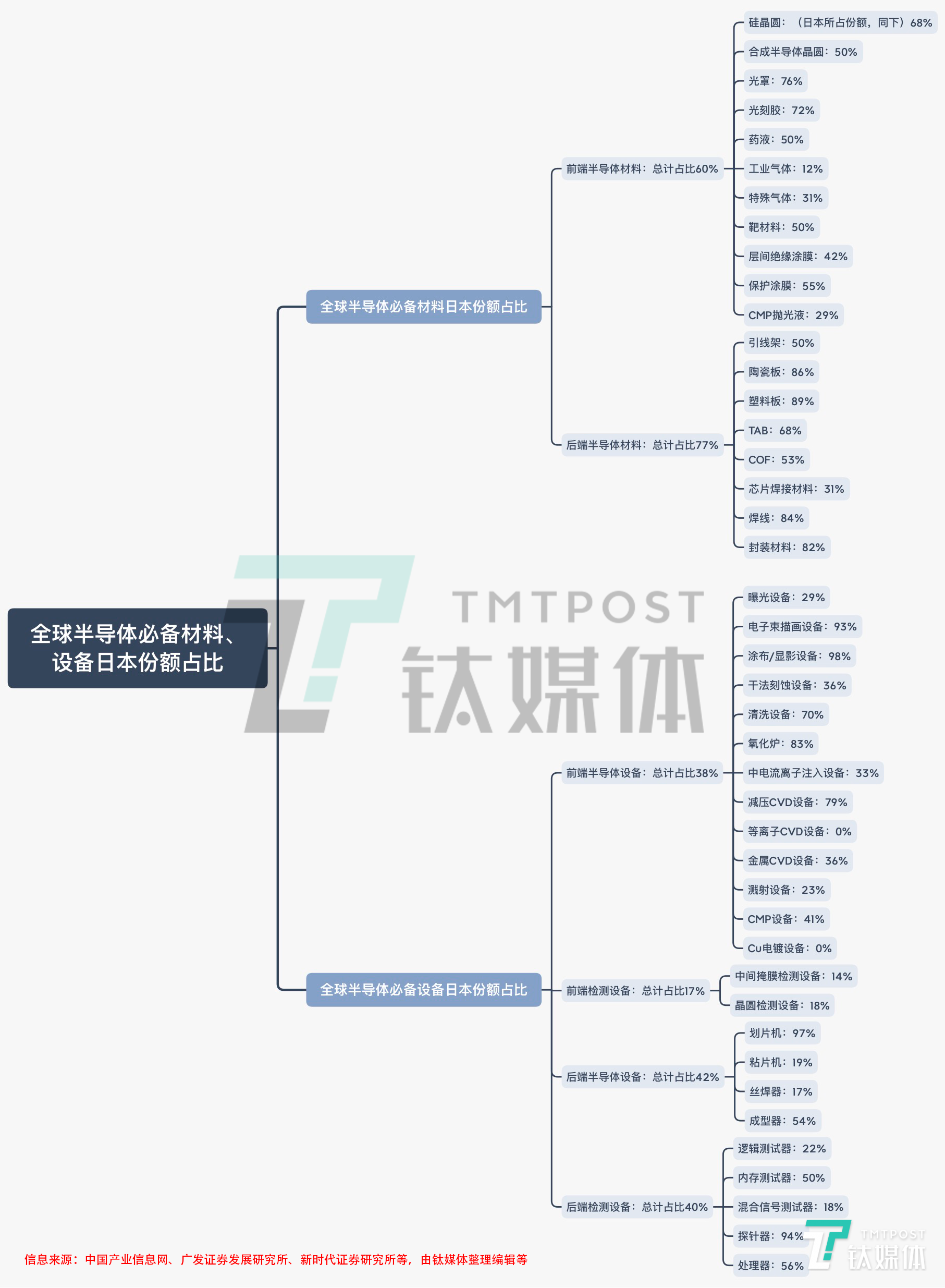

具体来看,在半导体材料部分,芯片需要19种必备材料,日本在硅晶圆、合成半导体晶圆、光罩等14种重要材料方面分别占据超过50%的份额,在极高的技术壁垒面前,日本半导体材料行业依然保持着绝对优势。

例如信越化学,作为全球最大的有机硅供应的日本半导体企业,已占据全球超30%的硅芯片供应,堪比材料界的“台积电”、“英特尔”。

在造芯片过程中将图形复制到晶圆上,就要用到光罩(光掩膜版)技术。而全球最大的光罩生产商同样来自日本;同时,包括光刻工艺得以实现选择性刻蚀的关键材料“光刻胶”,核心技术依然被日本和美国企业所垄断。例如全球最大的光刻胶生产商、日本合成橡胶公司JSR,信越化学等,均处于行业领先地位。

全球半导体必备材料、设备日本份额占比

在半导体设备方面,作为制造芯片的“工具”,设备必不可少。在这一领域必备的26种设备中,包括涂布/显影设备、清洗设备、氧化炉、减压CVD设备等,日本企业在10种设备所占的市场份额超过一半以上。

比如开头提到的瑞萨电子,其是日立剩余半导体和集成电路部门、三菱的系统LSI部门与NEC其剩余的半导体业务综合的产物。该公司制造的芯片,因价格低廉,核心环节几乎都是IDM形式的本土自研、制造,成为全球汽车电子产业中的佼佼者。

随着瑞萨电子火灾事件带来的影响不断蔓延,日本政府称,救助该公司是其优先要务。

日本经济产业省IT产业部门主管Kazumi Nishikawa表示,经济产业省计划要求设备制造商支持瑞萨电子,确保对这家公司的订单要优先考虑。3月24日,日本经济产业省举行了半导体相关专家会议,与瑞萨电子CEO柴田英利共同商议,力图收集产业各界的意见,以减轻对日本经济的影响。

惠誉董事Roman Schorr表示,汽车工业是日本的关键所在,因此任何影响汽车工业的事件都会对经济产生广泛影响,如今这么多需要解决的事情,而取决于一家工厂的生产,这情况“令人震惊”。

最近半年,由于全球“缺芯荒”影响,包括日产、丰田、蔚来等多家车厂均宣布已减产或临时停工。因此,此次火灾事件无论对日本的汽车行业,还是日本半导体产业均有重大影响。

据彭博数据显示,2020年,日本汽车出口额为9.6兆日元(约880亿美元),晶圆芯片出口额为4.1兆日元(约376亿美元),这两个领域在日本出口类别中排名居前。据三菱UFJ摩根士丹利证券估算,到2021年上半年,将使日本国内主要汽车公司的减产总量达165万辆。

全球为何会“缺芯”?

对于全球芯片短缺问题,晶圆代工龙头台积电董事长刘德音近日表示,芯片吃紧主要有三个原因:一是新冠疫情导致供应链库存堆积;二是不确定因素增加,来自此前美中关系使芯片供应链与市场占比的转移,其他竞争者预期华为因制裁失去市占后可以拿到更多市占,这些不确定因素导致重复下单,实际产能其实大于真正市场需求;三是新冠疫情加速各行业的数字化转型。

刘德音强调,不论在哪个国家和地区生产都会有这些因素,希望对企业、国家不要有误解。

具体来说,由于芯片晶圆所用的“硅”来源于自然界的硅砂之中,硅砂主要成分是二氧化硅,其储量并不是取之不尽,用之不竭的。而且,上游的晶圆材料,下游制造封装依然要经历多达几百,甚至上千道工序,期间耗时长达半年以上。整个芯片制造过程周期都是不确定的,有可能会进一步拉长。

此外,半导体行业的发展奉行三段论,从存货到消化库存再到重新拉库存。在总供应不变的情况下,需求时强时弱,存在从强转弱或从弱到强的动态变化,芯片缺货属于正常情况,且存在一定的缺货周期。但当下这一动态出现不平衡和矛盾点,芯片缺货的周期规律发生巨大变化。

紫光集团联席总裁陈南翔在前几天的Semicon China 2021大会上表示,从2016年到2021年,市场均出现了不同程度的芯片产品短缺的情况,2016年DRAM 短缺,2017年连Flash NAND芯片也短缺,2018年功率半导体短缺。

2020年的新冠疫情,更是加剧了全球半导体产业“缺芯潮”。

在全球新冠疫情大流行中,制造产线上的工人们居家隔离,全球芯片产业链陷入停摆,部分产能转移到中国,但国内晶圆厂大部分不具备车规级芯片制造标准,加上中美关系因素等,直接导致全球芯片供应出现断层,产能吃紧。

对于整车厂来说,如果确定要生产某款车型,其半导体订单至少在6个月前就要敲定,方便芯片代工厂及时统筹客户需求,提前布局。但目前,NXP(恩智浦)、高通、意法半导体、英飞凌的车用芯片都面临原材料紧缺现象,制造产能吃紧,造成博世等上游供应商的集成模块ESP(电子稳定程序系统)、ECU(电子控制单元)等生产进度受限,最终传导至整个汽车产业链条。

多重因素交织下,全球“缺芯潮”形成了多米诺骨牌效应,企业恐慌严重。缺芯、涨价、缺货现象近段时间且有愈演愈烈之势。

值得注意的是,据央视财经报道,“缺芯”的并非只有汽车行业。作为半导体芯片用量最大的市场,手机、电脑等消费电子芯片同样处于“全面缺货”状态。而且,安防行业的“缺芯”情况同样也不容乐观,安防产品(如摄像头)交货周期已经普遍拉长半个月左右。

下游“缺粮”,芯片短缺正引发蝴蝶效应

全球最大手机芯片供应商高通公司CEO安蒙在早前财报电话会上表示,高通芯片恐怕不能满足行业需求,PC、汽车等联网芯片订单井喷,半导体行业芯片短缺已成为常态。

有行业人士则对钛媒体App表示,由于5G旗舰芯片所使用都是7nm制程,现在全球能够代工这类芯片的工厂只有三星、台积电,所以价格将会水涨船高,甚至在产能不足的情况下还有所上涨。因此,芯片价格可能还会一直处于高位。

兴业证券分析称,受5G手机芯片用量大幅提升和关键厂商大幅备货影响,芯片出现明显供不应求,加上受汽车等行业复苏的推动,部分下游仍在持续追单,导致供不应求进一步加剧,出现了历史上少有的晶圆产能吃紧状况。该证券机构判断,缺货可能还会持续一年以上。

市场咨询机构AlixPartners则预计,在芯片短缺的影响下,全球汽车行业2021年的收入将减少606亿美元。

值得一提的是,4月1日最新消息,由于产能吃紧,全球前50家无晶圆IC供应商之一的“瑞芯微电子”发布调价通知函,即日起对芯片产品进行不同程度价格的上调。在此之前,晶圆代工龙头联电、力积电等企业也宣布涨价10%以上,2022年几乎所有芯片产能都被预订一空。

钛媒体了解到,截止目前,包括久美、盛群(HOLTEK)、信越化学、南亚、华新科、灵动微电子、日本化学、瑞芯微、欧姆龙、友旺电子、尼吉康、赛灵思、信为科技、台积电、联电等多家半导体企业都已宣布产能吃紧,产品涨价。

受到产能吃紧因素影响,包括中芯国际、英特尔在内的多家半导体产业企业,纷纷宣布扩产。中芯国际的深圳工厂计划在2022年开始生产;台积电的凤凰城工厂则预计在2024年投产;英特尔也将在两年内在美国建造两个新的7nm工厂。

但远水解不了近渴,两年后的芯片供应情况依然未知。行业人士指出,芯片短缺有可能只是一个短期三至六个月情况,届时需求减少,芯片制造厂或有空置风险。

专用计算架构研发商“中科驭数”创始人兼CEO鄢贵海在接受钛媒体App采访时指出,目前缺芯影响更多处在下游,所以作为国内创业公司来说并不发愁。他认为,“缺芯潮”对于头部厂商、下游厂商(整车厂)影响更大。

“在整个行业来看的话,我没有很悲观看待这个事情。缺芯危机有可能也是中国半导体产业的新机会。它有可能是对现有市场、全球供应链体系的一种洗礼。”鄢贵海对钛媒体App透露,该公司研发的最新DPU(面向数据中心的专用处理器)芯片预计将于2021年底流片,但这一时间也有推迟的风险。

在更多行业人士看来,半导体产业的缺芯潮、涨价潮仍会持续下去。

相关专题:

相关专题: