在动力电池巨头宁德时代的阴影下,一场危险游戏正在上演。

2020年宁德时代股价一路飙升,全年翻了3.5倍。2021年,市值最高触顶9800亿元,跃居整个深交所上市企业第二名,仅次于五粮液。在造富这件事上,这家成立仅10年的动力电池企业,甚至追上了Facebook和Google。

五一期间,据福布斯实时富豪榜数据显示,宁德时代董事局主席曾毓群以345亿美元身价,超过李兆基的321亿美元,也超过了李嘉诚的344亿美元,成为香港新首富。

一家卖电池的企业,市值为何如此之高?因为几乎所有车企都与它有关系,几乎所有电动汽车搭载的电池都是宁德时代,特斯拉、蔚来、大众、宝马、奔驰、北汽、上汽,比比皆是。

看上去,宁德时代在汽车圈称霸全球,但它最亲密的车企伙伴们,却正在展开一场“逃离”行动。

大众投资国轩,奔驰入股孚能,通用牵手LG化学,蔚来上线固态电池,特斯拉国产Model Y选定LG化学为独家电池供应商等,它们或自建电池工厂,或投资或合作,都想要摆脱受制于人的局面。这背后既有对话语权的争夺,也有对于电动汽车产能的担忧。

与此同时,动力电池“白名单”的取消、宁德时代811三元锂电池的安全性争议、以及比亚迪、松下和LG化学的步步紧逼等问题,也让这家动力电池龙头企业陷入攻城还是守业的两难境地。

宁德时代,能否摆脱盛极必衰,月盈必亏的魔咒?

车企逃离宁德

电动化转型迫在眉睫,和宁德时代合作,可能是车企当下最好的选择,但它们并不想把鸡蛋放在一个篮子里。

特斯拉在发展之初就计划自建电池工厂。在去年的电池日上,马斯克称,弗里蒙特的“试验工厂”已开始生产,计划2021年底实现年产10GWh的目标。在柏林超级工厂,马斯克则计划建设年产100GWh电池工厂。

此外,宁德时代的客户中,大众计划投资35亿元自建电池工厂;通用与LG化学计划投入23亿美元组建合资公司;奔驰9亿入股动力电池企业孚能科技。

国内车企中,吉利2018年投资80亿元在武汉建设了动力电池基地,今年3月又与孚能科技合作,投资300亿在赣州建厂;长城则在2012 年,就组建了电池项目组,2018年蜂巢能源从长城汽车集团剥离,开始独立运营,并计划明年在科创板上市。

“燃油车时代,整车企业是产业链中议价能力最强的。到了电动车时代,电池企业成为产业链中最有话语权的一环,整车企业肯定无法忍受。”行业人士认为,车企下场造电池,直接目的或是降低因电池产能不足而引发的电动汽车的生产与销售风险,与此同时,通过主动布局拉低整车成本。

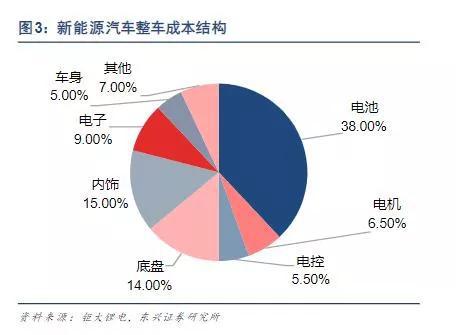

先来看电池成本。东兴证券的调研报告显示,动力电池占到整车成本的40%-50%。以特斯拉为例,其动力电池占比达到38%,电机+电控占比在12%,它们组成的三电系统,占到成本的50%。

大众集团在自建电池厂时就表示,在电动汽车时代,规模化的重要性远远超过其在燃油车时代的重要性。在大众CEO迪斯看来,之所以电动汽车动力系统的差异化不会太大,是因为大部分的动力系统会使用相同的电池、电芯或电机,真正的差别在于产品是否具有成本优势、是否高标准、高质量、是否具有全球规模。

迪斯预计,大众采用其自身研发的标准电芯后,能够降低量产车型30%的成本,在入门级车型中,降本比例达到50%。

其次,在这场新能源汽车的竞逐赛中,车企与动力电池厂商的供求关系,也发生了变化。

随着技术和产品力的提升,新能源汽车销量企稳回升,对电池质量也有了更高要求。韩国行业调研机构SNE Research发布的数据显示,2020年全球动力电池装机量达137GWh,同比增长17%,今年一季度就达到48GWh,同比增长128.6%。

面对突如其来的增长,电池厂商措手不及,造成不少车企被迫减产。

如你所知,此前特斯拉陷入产能炼狱,马斯克就多次强调电池产能是制约公司电动车产能的主要因素,并屡屡锅甩松下;2019年4月和2020年1月,奥迪因LG化学电池供应不足,两次下调E-tron产能目标,连新车发布会也被迫推迟;去年2月,捷豹首款电动车I-PACE也停产一周,捷豹CEO公开表示I-Pace的销量,取决于他们能采购到多少电池。

国内方面,蔚来、小鹏汽车等也曾屡屡陷入电池产能困境。李斌在今年3月召开的蔚来2020年财报电话会上称,“电池供应,特别是蔚来需要的100度电池,比我们期望的要少。电池供应确实是一个瓶颈,估计要到7月份才能达到要求。”这直指宁德时代。

显然,电池产能,已经成为车企当下发展纯电汽车的最大掣肘。宁德时代也无例外。

今年4月份,在上海交大100年庆祝大会上,红杉资本的沈南鹏向校友曾毓群问了一个很有意思的问题:那么多车企都要电池,你今年的量已经固定了,宁德时代要怎么分配电池?

曾毓群(左)与沈南鹏(右)

曾毓群称,它们与车企有很多合作方式,其中有两个典型:一种是车企对自己有规划,例如5-10年的合作,合作量达到100GWh,这种情况下,车企可以包下宁德时代的生产线,或者支付购买生产线的钱;一种是长期合作的形式,要求车企的每一年产量波动在±15%之内,倘若没有达标,车企要支付中间差额。

曾毓群很直接,“没有钱的承诺,是不认真的。”

一个有意思的现象是,GGII的监测数据显示,相较于2019年,去年宁德时代TOP 10客户发生了翻天覆地的变化。

除宇通保持第二外,其余9个企业均发生变化。如2019年装机量第1的北京汽车,跌落至第10,蔚来跻身第一,小鹏、理想、特斯拉首次跻身TOP 10,而北汽新能源、上海汽车、威马汽车等则跌出TOP10客户名单之外。

在2020年宁德时代动力电池装机量TOP10的客户中,新势力企业成为宁德时代最核心的客户,其中蔚来汽车旗下ES8、EC6和ES6三款车型全部由宁德时代独供。而他们似乎也没有更多选择。

时代眷顾的幸运儿

属于宁德的万亿市值时代,曾毓群花了十年。

宁德时代成立于2011年,专注于新能源汽车动力电池系统、储能系统的研发、生产和销售,前身是新能源科技有限公司(英文简称ATL)的一个动力电池部门,曾毓群是ATL的创始人之一。

2008年,国内对新能源汽车提供大量补贴,车载动力电池需求逐年扩大。ATL成立动力电池事业部,积极探索新能源汽车领域的商业机会。三年后,《外商投资产业指导目录》发布,政策限制了外商独资企业生产汽车动力电池,这为国内动力电池企业营造了得天独厚的发展环境。

2011年,曾毓群将动力电池部门打包剥离,宁德时代(英文简称CATL)正式诞生。彼时,动力电池界的国际龙头大哥还是松下,比亚迪则执国内的牛耳。

宁德时代的成名及崛起,宝马给了极大助力。2012年,华晨宝马筹备生产首款新能源电车品牌“之诺1E”,在全国筛选优质电池供应商合作伙伴,宁德时代入围,并成为宝马集团在大中华地区唯一的电池供应商,也由此成为国内首家成功进入国际车企供应商体系的动力电池企业。

动力电池市场站稳脚跟后,宁德时代开始向比亚迪发起进攻。

彼时,为保持新能源整车生产领先地位,比亚迪采取的是整车战略。直至2017年才作出调整,即将电池业务独立化运营,对外出售动力电池。宁德时代看到了机会,决定用单电池战略打入新能源汽车产业链,为新能源车企提供动力电池系统,单电池战略给宁德时代带来了大量车企资源。

在动力电池技术路线的选择上,双方也背道而驰。

动力电池有几大技术方向,但经过市场一轮轮验证,具备广泛推广并使用的主流技术路线是三元锂电池和磷酸铁锂动力电池。磷酸铁锂电池安全性高,比较便宜,但能量密度差,更适合对续航要求不高的新能源客车。三元锂电池的安全性较低,但能量密度高,更适用于乘用车。

比亚迪坚持单腿走路,押注磷酸铁锂电池,宁德时代则选择磷酸铁锂和三元锂电池两条路线并行发展,但更侧重三元锂电池。技术路线的不同,直接让宁德时代几年就起飞。

2015年,工业和信息化部发布《汽车动力蓄电池行业规范条件》,指出只有在售新能源车型搭载了符合条件,并且进入规定名单目录的动力电池,才能享受新能源汽车补贴,业内称其为“白名单”政策。这直接将LG化学、三星等一众国际巨头拒之门外,而宁德时代成为首批入选的企业之一。这一行业规范持续到2019年6月,宁德时代因此获得了长达四年的政策保护。

与此同时,2016年,新能源行业发生巨变,因为车企骗补现象频发,新能源补贴在续航上做出要求,搭载磷酸铁锂电池的电动客车瞬间成为重灾区,比亚迪业务受到重创。

此消彼长,2017年新能源乘用车市场迎来大爆发,加上政策的助力,宁德时代迎来快速发展。2016年,宁德时代动力电池出货量,全球排名还在松下与比亚迪之后。2017年到2020年,全球动力电池装机量,宁德时代实现了四连冠。

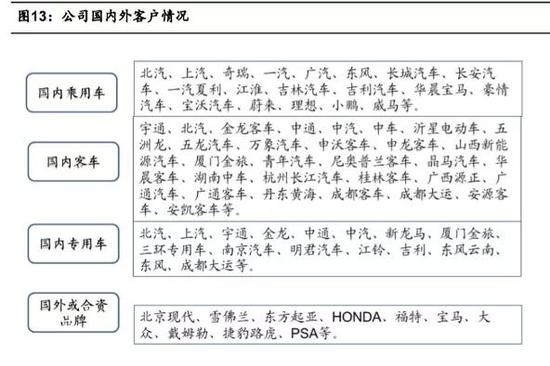

高工产业研究院(GGII)监测的数据则显示,2017年宁德时代的国内车企客户共有74家,到2019年这一数字已经涨至120家。其中不乏北汽、上汽、吉利、蔚来、理想、小鹏、特斯拉、宝马、大众、戴姆勒等国内外车企,几乎囊括了现在所有知名车企。

关于宁德时代在资本市场的热捧程度,据投资界报道,2016年年底,为了拿到宁德时代的股权转让,联想创投集团总裁贺志强曾两次飞往宁德与曾毓群见面。“我就觉得它是未来的中石油,我去他们工厂,跟他们的员工聊,觉得这个公司太牛了。”

同一时期,据坊间传闻,宁德时代启动定增,为了能够入股,马云曾拿着80亿,登门拜访曾毓群,最终云锋基金拿到10亿元的额度。

马云感叹:我与汽车界的朋友更拉近了一步。

内外夹击

宁德时代上市时,其在招股书风险一处写了一句话:“锂离子动力电池行业技术更新速度较快,且发展方向具有不确定性。如果未来动力电池核心技术有了突破性进展,公司不能及时掌握相关技术,将对公司市场地位和盈利能力产生不利影响。”

一语成鉴。但威胁并非来自锂电池行业,而是磷酸铁锂电池。

早前因新能源补贴对续航有严格要求,三元锂电池大行其道,但在补贴逐步退坡后,磷酸铁锂电池性价比开始凸显,越来越受市场青睐。2020年我国动力电池销量65.9GWh,其中三元锂电池34.8GWh、同比降34.4%;磷酸铁锂电池30.8GWh,同比增长49.2%。

这背后有两层原因,一是关于电池安全性,二是关于动力电池原材料成本。

三元锂电池正极材料,使用的是镍钴锰酸锂或者镍钴铝酸锂。根据镍钴锰或镍钴铝三种元素配比量不同,大致分为333、532、622、811等。镍的比例越高,电池能量密度也就越高,相应续航里程也就更高,宁德时代的811三元锂电池,一度被视作动力电池生产企业技术实力的象征。

但与此同时,伴随高活性的镍元素比重越大,正极材料的热稳定性就越差,当电池遇到高温、外力等冲击,也就更容易引发热失控。

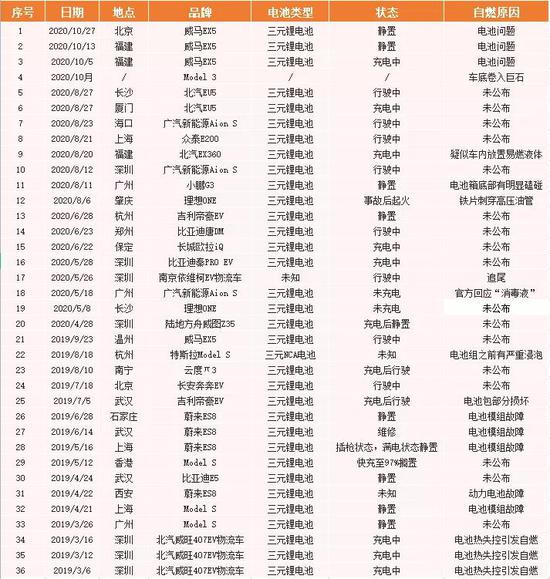

2019-2020年,电动车自燃事故数量统计情况 | 盒饭财经制图

据盒饭财经不完全统计,从2019年3月到去年12月,国内电动车发生自燃事故共有36起,其中有33起事故车辆,搭载的电池类型均为三元锂电池,而关于自燃原因,据已公布消息显示,其中14起均与电池相关。

这其中,广汽新能源Aion S发生的多起自燃事故,搭载的正是宁德时代的811三元锂电池。广汽蔚来干脆承诺:“车辆如因宁德时代811电池起火,整车全赔”,并号召其他车企效防。宁德时代的811电池一时被推上风口浪尖。

从技术层面而言,三元锂电池的能量密度也已经接近理论极限。而据川财数据显示,通过技术手段的提升,磷酸铁锂能量密度则比2016年提升了40%。其中,宁德时代CTP方案和比亚迪“刀片电池”最具代表性。

2020年,比亚迪“刀片电池”横空出世,是磷酸铁锂电池,采用CTP成组方式,在电芯形状上采用又长又薄的“刀片”形状,其能量密度提升50%,体积比能量密度基本接近宁德时代的811三元锂电池水平,但价格仅为其2/3。

为显示其电池性能,比亚迪做了一个“安全测试”,将自家的刀片电池与三元锂电池和磷酸铁锂电池,进行针刺对比试验,试验结果显示,只有刀片电池没有起火,也没有爆炸。

这场试验后续引起两家口舌之战。曾毓群称:有人把滥用测试的通过等同于电池安全。尽管没有指名道姓,但大家心知肚明。比亚迪销售公司副总经理李云飞发微博回怼:不服扎一下。

显然,双方针尖对麦芒,互不相让,争的便是这三元锂电池与磷酸铁锂电池的技术路线。

再则,锂电池的原材料价格发生了变化。从去年年底,锂、镍、钴的价格持续飙升。到今年5月,三元电池材料价格从11-12万元/吨,涨至15-16万元/吨,而磷酸铁锂电池材料价格从3万余元涨至5万元每吨。

受电池材料成本上涨以及动力电池价格下降等因素影响,宁德时代2020年动力电池销售毛利率连续四年下降。2016-2020年,宁德时代的毛利率分别为43.7%、36.3%、32.8%、29.1%、27.8%,逐年下滑趋势非常明显。

内忧外患。“白名单”政策取消后,来势凶猛的日韩企业相继进攻中国市场,也让宁德时代头疼。

2019年6月,LG化学与吉利汽车成立合资公司;8月,韩国SK Innovation在常州建立动力电池厂,预计年产7.5GWh;去年2月,松下与丰田汽车宣布组建合资公司,专门生产电动汽车所使用的方形锂电池。

据不完全统计,仅松下、SK、LG化学、三星SDI四家企业,去年在华投资总额已近500亿元。

此外,根据国际投资分析机构瑞银发布的成本报告,以21700型圆柱形锂离子电池为例,松下、LG化学、三星SDI、宁德时代的成本分别是111美元/kWh、148美元/kWh、150美元/kWh、150美元/kWh。

也就是说,当日韩电池的产能上来后,宁德时代在价格上也将失去优势。

路线之争、技术变革、内外夹击之下,宁德时代一家独大的地位并不安稳。

2018年,曾毓群曾给员工群发了一封《台风来了,猪真的会飞吗?》的邮件,警告员工居安思危,警惕政策壁垒放开后的残酷市场。

“当我们躺在政策的温床上睡大觉时,竞争对手正在面临生死关头玩命的干……我们有无想过,如果外国企业下半年就回来,我们还可以蒙着眼睛睡大觉吗?国家会保护没有竞争力的企业吗?”

这封信发出后的一年多,“台风”就飞走了。

相关专题:

相关专题: