新竞合环境考验监管层和市场参与者的智慧,中国产业数字化的整体水平最终将在不同资本背景企业的竞争、合作中逐步提升。

文 | 吴俊宇 编辑 | 谢丽容

云计算市场,运营商云正在从幕后走向前台。

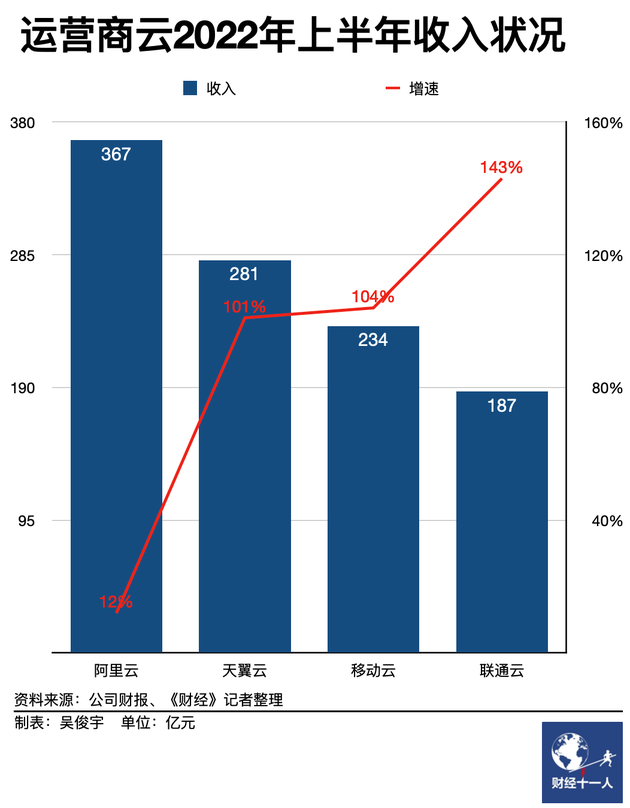

8月16日,中国电信发布了2022年上半年业绩报告。中国移动、中国联通、中国电信三大运营商今年上半年业绩均已出炉。云计算成为三大运营商业绩最突出部分,三家电信运营商的云业务同比增速均超过了100%。

2022年上半年财报显示,中国电信旗下天翼云收入281亿元,同比增长101%;移动云收入234亿元,同比增长234%;联通云收入187亿元,同比增长143%。三大运营商上半年云业务收入总计702亿元,约为阿里云上半年367亿元收入的两倍。

运营商云的收入增速远超阿里、腾讯等云厂商。2022年,互联网云厂商的收入增速普遍从去年的50%-60%降至20%以下。以阿里云为例,2022年上半年收入357亿元,同比增长12%。腾讯没有单独公布云业务收入,金融科技及企业服务业务2022年上半年收入850亿元,同比增长仅为5%。

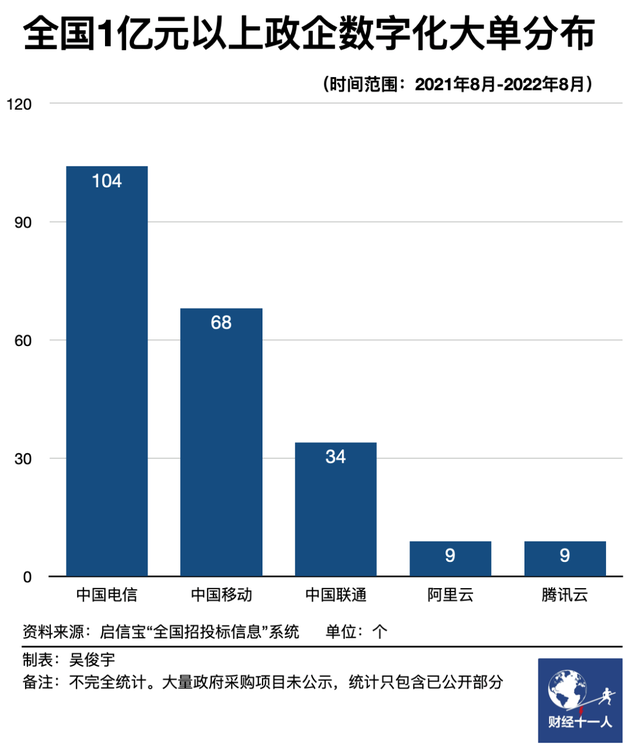

运营商云正在成为越来越多政府数字化项目的总包商。《财经十一人》根据启信宝“全国招投标信息”系统查阅近一年来1亿元以上的政企数字化大单发现,中国电信获得订单104个、中国移动68个、中国联通34个,阿里云9个、腾讯云9个。电信运营商的拿单量已经远远超过阿里、腾讯等云厂商(注:不完全统计,大量政府采购项目未公示,因此统计只包含已公开部分)。

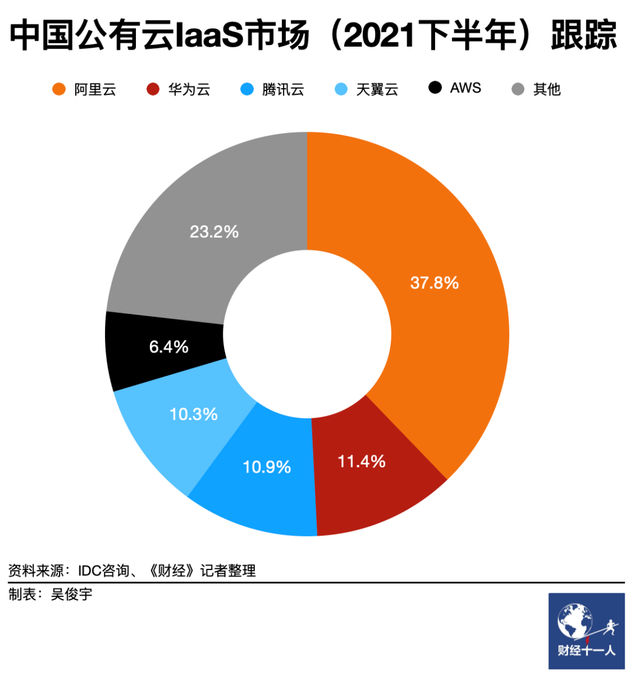

收入大幅增长的同时,运营商云的市场份额也在扩张。2020年下半年,天翼云市场份额仅为8.7%。今年5月,IDC咨询数据显示,2021下半年中国公有云IaaS市场份额前五强分别为,阿里云(37.8%)、华为云(11.4%)、腾讯云(10.9%)、中国电信天翼云(10.3%)、亚马逊AWS(6.4%)。天翼云市场份额增长明显,已经与腾讯云接近。

在云计算市场,阿里云、腾讯云、华为云暂时进入战略收缩阶段,而中国移动、中国联通、中国电信转为战略性扩张状态。

从幕后走到前台

至少在2021年之前,中国移动、中国电信、中国联通在云计算市场更多扮演幕后角色。

最早,电信运营商卖资源,云厂商买资源,加工成云服务。互联网云厂商是云计算市场的主导者。阿里云、腾讯云等云厂商每年花费巨额资金租赁电信运营商的数据中心机房、网络带宽,把实体的服务器虚拟化变成“云”,再转租给政府、企业,通过云资源大规模获得政企数字化大单。

2021年电信运营商加速“云网融合”,2022年“东数西算”加速落地。电信运营商在国家政策的支撑下,正在逐渐走到前台――成为云计算产业链的整合者。

按照“云网融合”的规划,电信运营商将是国家数字经济的基础设施,统一向全社会提供算力资源、网络资源。一位华为运营商BG网络业务部高管去年11月曾对《财经十一人》表示,在上海部分试点区域,企业可以通过中国电信同时采购包括天翼云和第三方云在内的云网资源。“云网资源统一调度”的设想未来会逐步落地。

今年7月一个新的转折点出现了。国资委召开中央企业深化专业化整合工作推进会,中国电信成为推动中央企业云计算资源整合的主角。政府、国企等涉及国计民生的重要部门,数据也将存放在电信运营商提供的云资源上。天翼云方面称,要通过强化与中国电子等中央企业、清华大学等知名高校联合研发,构建完整的、自主可控的云原创技术生态,建立起健全云网一体化运营体系。

这可能会为未来的中国云市场带来更加剧烈的变化。

按照“东数西算”的规划,国内将构建统一的算力网络体系,东部算力需求将被引导到西部。一批数据中心将在西部建设。三大运营商,将是数据中心的重要建设者。

一位天翼云相关人士今年上半年对《财经十一人》表示,目前中国电信在京津冀、长三角、粤港澳大湾区、成渝、内蒙古、贵州六个枢纽拥有40万个数据中心机架,下一步将加快八大枢纽节点征地建设,预计“十四五”末八大枢纽机架占比会达到85%。同时,还会优化东西部比例,由现在的7∶3调整至“十四五”末的6∶4。

无论是“东数西算”还是“云网融合”都需要大量资本和资源投入。2022年上半年,中国移动资本开支为920亿元。中国移动并未公布其中的细节。但按照中国移动年初公布的计划,全年资本开支1852亿元中,5G支出为1100亿元,其他752亿元为云与数字化支出。

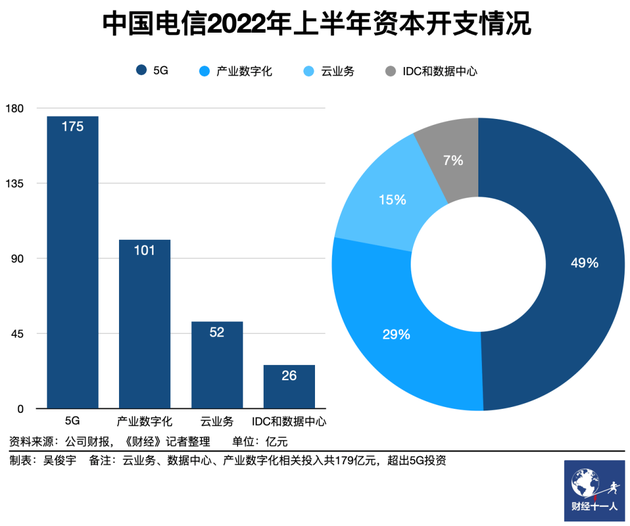

中国电信在上半年累计资本开支417亿元。其中5G投资175亿元,云业务、数据中心、产业数字化相关投入共179亿元(产业数字化投资101亿元,云业务投资52亿元,数据中心投资26亿元),投入力度已超过5G投资。

在东数西算、云网融合等重要国家战略规划的背景下,天翼云去年底便在协议引入中国电子、中国电科、中国诚通和中国国新等中央企业战略投资者,试图组建股权多元化的天翼云科技有限公司。《财经十一人》了解到,目前协议尚未完全落地,注资还未完成。

在一系列举措下,电信运营商主要以“卖资源”的定位将发生改变。如今的电信运营商更像是云计算产业链前台的整合者。

其一,云网资源的主导者。电信运营商掌握了全国54%的数据中心机房,还在“东数西算”政策下进一步在全国扩建数据中心。阿里云、腾讯云、华为云等云厂商除了自建机房外,还要大量租赁电信运营商的部分数据中心机房。

和AWS、Azure等海外云厂商可自行组网,无需向电信运营商支付网络费用不同,国内云厂商还需要按流量向电信运营商支付网络传输费用。一位数据中心技术人士今年7月对《财经十一人》表示,数据中心综合运营成本主要包括能源电力、网络传输、硬件摊销三部分。其中能源电力成本超过50%,网络传输费用约占30%。百万台服务器的企业,每年网络成本就高达数十亿元。

中国电信、中国移动、中国联通不仅在大规模新建数据中心,今年开始还在部分区域整合地方政府、国企现有的IT基础设施。天翼云的一位人士对《财经十一人》表示,这类需求通常由地方政府、国企客户提出。

《财经十一人》了解到,一些地方政府、国企考虑到自主运营IT基础设施成本高、效率低,逐渐选择交由运营商云等国资背景的企业负责。这种托管模式正越来越多。

其二,政企大单的分配者。2021年-2022年,政企数字化转型加速,国资背景资质在政企采购中权重变高了。运营商云短期内的高增长受益于此。电信运营商在此时逐步往前进,拿下了更多政企大单。

过去云厂商是政企大单中的总包商,总包商可以向其他合作伙伴分包订单。由于政企数字化项目管理难度大,云厂商出于自身利润率考虑,正在逐步减少政企大单的拿单量。

一进一退,三大运营商拿到了目前国内政企市场最多的大单。《财经十一人》根据启信宝“全国招投标信息”系统查询近一年来全国公示超1亿元的政企数字化大单发现,其中中国电信获得订单104个、中国移动68个、中国联通34个、阿里云9个、腾讯云9个(注:不完全统计,大量政府采购项目未公示,因此统计只包含已公开部分)。

中国移动财报则显示,移动云上半年签约订单超过超3500个,拉动收入超130亿元。央企国企上云项目超1100个,主要集中在政务、教育、医疗等行业。

通常来说,总包商承担项目成败的最大责任,也负责项目的利益分配。这也是互联网云厂商争夺政企大单的重要原因之一。随着电信运营商成为更多政企大单的总包商,其在大单收益的分配过程中获得了更大的话语权。

不过,中国电信的一位人士对《财经十一人》表示,通常各地国资委还会有下属的信息化公司。这些信息化公司在很多项目中会直接负责分包工作。此外,《财经十一人》查阅各地招投标文件了解到,电信运营商拿下的大单通常是雪亮工程、智慧校园、智慧警务等项目。订单数量虽然多,但集中在三四线地市,采购内容中很大一部分内容包括摄像头、网络设备等。

在运营商云收紧云主权的同时,阿里云、腾讯云、华为云也在一些区域或项目中调整自身角色。一位互联网云厂商技术人士说,云厂商为避免边缘化,正在部分区域提议和运营商、地方政府成立合资公司。在合资公司的框架下,由多方共建数据中心和IT基础设施。但目前这仍只是设想,仍需反复磋商。

运营商云和互联网云厂商力量对比的变化也带来了生态合作伙伴的变化。产业链上下游的ISV(独立应用开发商)、SaaS企业正在调整自身的销售策略,和运营商云建立更密切的关系。

一家服务智慧园区、地产物业数字化建设的SaaS企业高管对《财经十一人》说,过去他们把阿里云、腾讯云、华为云作为重点销售渠道。随着运营商云的崛起,他们正在强化和天翼云等电信运营商之间的合作,因为越来越多的国企客户要求把应用部署在运营商云上。

高速扩张时期的挑战

运营商云的扩张引发了部分互联网云厂商人士的担忧。

在他们看来,云厂商目前处于战略收缩阶段。运营商云的扩张对云厂商来说,是利空消息。一些受访者认为,互联网监管等信息影响了政企客户的判断。在2020年之前,政企客户对互联网云厂商态度欢迎且开放。在去年开始,客户顾虑变多。互联网云厂商在政企项目中无法和运营商云取得平等的竞争地位。

不过,另一种观点是,云厂商一些理念被运营商吸收并实践后,双方在动态竞争、合作中会进一步做大云市场。上述数据中心技术人士解释,过去地方政府、国企原本不接受托管模式。随着托管在运营商云上的政企客户越来越多。基于公有云架构的专属云在政府、国企中接受度在提升。这客观上也推动了阿里云、腾讯云相关业务的进展。

一位云厂商高管打了个比方,过去互联网云厂商希望成为数字时代的“国家电力公司”――上游算力基础设施的提供者。不过,随着政策法规越来越清晰,这个设想可能需要调整。未来算力基础设施如同通信网,将由中国电信、中国移动、中国联通或中国电子等“国家队”主导,互联网云厂商在其中更多扮演参与者和配合者的角色。

运营商云在短期内取得了收入增长,在市场也获得了一定的战略主动权,但挑战仍然不小。

某头部云厂商战略规划部门人士对《财经十一人》表示,运营商云面前有两道门槛。一是短期的收入增长如何转化为长期可持续增长;二是在互联网云厂商暂时战略收缩之际,运营商云能否补足人才储备、技术能力、组织效率的短板。

运营商云的收入增速看似远高于阿里云、腾讯云、华为云。但去年底开始,阿里云、腾讯云、华为云着重开考察业务健康度,内部业绩考核时正在逐步剔除营收中与核心业务无关的部分(如硬件、转售收入)。

《财经十一人》多方了解到,2021年以前,云厂商总收入中公有云收入仅为30%-40%。阿里云、腾讯云等云厂商目前仍处于“挤水分”的周期,收入增速放缓是正常现象。

目前,运营商云的市场扩张策略仍延续了阿里云、腾讯云、华为云数年前跑马圈地拿政企大单的模式。运营商云的订单中仍包含大量硬件、转售部分。如果严格按照互联网云厂商现阶段的方式计收,纯云收入占比可能会更低。

上述人士解释,运营商云处于战略扩张期,需要营收数字作为支撑。合理范围内的高增速对吸引外部人才、扩大市场认知有好处。在过去两年互联网监管、裁员等事件的影响下,部分互联网云厂商的从业人员出于稳定考虑,正在涌向运营商云、中国电子云等国资背景的企业。

为补足技术短板,电信运营商也在加大研发投入。中国电信财报显示,2022年上半年,研发投入57亿元,同比增长54.8%,研发人员较年初增长46%。

不过,技术能力仍是运营商云目前和互联网云厂商差距最大的地方。

电信运营商擅长组网。对5G网络有强需求企业,会倾向于采购运营商云。运营商云可以打包提供云资源、视频会议、网络设备、摄像头设备等基础产品。属地化的销售服务能力也可以快速占据三四线城市市场。雪亮工程、智慧校园、智慧警务等项目对技术能力的要求相对不高。

但在其他专业领域,运营商云依然缺乏竞争力。上述头部云厂商技术人员对《财经十一人》表示,目前运营商云的客户普遍对技术要求不高。运营商云通常只提供私有云或基于开源技术的基础资源。对技术有追求的标杆客户仍然高度依赖互联网云厂商。若客户需求涉及国产数据库、大数据和AI能力、超大规模单体应用,通常会直接采购阿里云、腾讯云、华为云的技术服务。

上述人士说,运营商云如果无法在增长过程中解决收入质量、人才储备、技术能力、组织效率等问题,其扩张会在未来1年-2年逐步走到天花板。互联网云厂商目前只是暂时处于战略收缩阶段,随着自身问题逐步解决,其扩张步伐还将持续。

中国云市场的政策、格局还在剧烈变化中,这将影响中国数字化市场的整体变化和走向,多位接受《财经十一人》采访的专业人士认为,新竞合环境考验监管和市场参与者的智慧,中国产业数字化的整体水平最终将在不同资本背景企业的竞争、合作中逐步提升。