随着各大手机厂商“交卷”,2022年上半场结束的哨音响吹。

据counterpoint数据显示,去年第四季度,全球手机销量同比下降6%,国内销量同比下降11%,进入2022年并未止颓,二季度国产智能手机销量同比下降了14.2%。

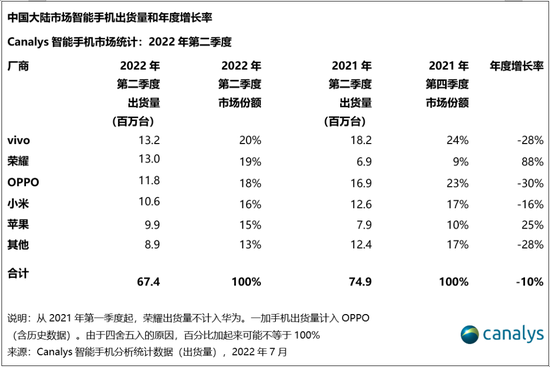

除了荣耀,所有主流厂商市场份额均出现了不同程度缩减,其中OPPO和华为相对严重,同比分别损失了4.1%和2.6%的市场份额。

销冠vivo从去年同期的21.1%下降至19.8%,同比减少了1.3%的市场份额,“抗击打能力”最强,其次是从16.6%降至14.9%的小米,减少了1.7%。

上半年,中国市场智能机的销量约为1.36亿部,几乎回到了7年前的水平。然而,大趋势并不受厂商支配,在寻求突破中度过至暗时刻将是主机厂商们难以避免的境况。

市场进入倦怠期

上半年的手机市场用一句话总结就是:厂商妥协,消费者疲倦。

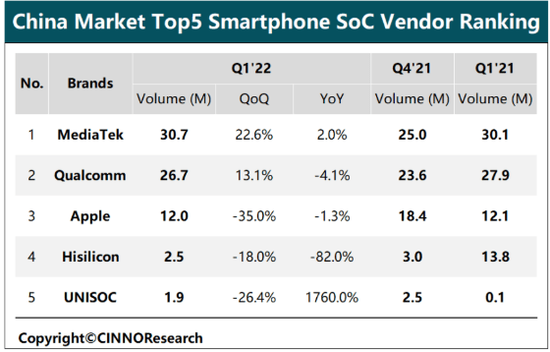

作为智能手机的核心,芯片一直是行业关键词,一定程度牵制主机厂商的动作。去年,联发科占据了24%出货量,高通为34%,今年上半年变为42%与35.3%,soc行业格局改变,主机厂商仍在适应阶段。

3月天玑9000上市后,安卓旗舰机型首次采用一款机型双soc的战略,但配备高通8 gen 1的机型相比天玑9000机型售价更高,而理论性能微弱差距在实际使用中感知不强,后者的发热控制还更有优势。

而高通挤牙膏行为让厂商的定价与消费者认知出现脱节,影响了一部分8 gen 1机型的销量,消费者甚至质疑厂商对旗舰定价的策略。

中端市场,高通最新的7系处理器理论性能较其上代产品有细微退步,天玑8100趁势上位。几乎重复了旗舰产品线的故事。

更严重的问题是,上半年的中端soc实际表现可以满足大部分用户的绝大部分性能需求,侧面降低了配备高端soc旗舰机的吸引力,间接导致安卓厂商的品牌冲高进程受到拖累。

今年不少手机厂商的旗舰产品站上了更高的价位,随之而来的跳水幅度也比往年更大。以OPPO FIND X5 Pro官网价为例,3月初上市,6月初宣布降价1000元。

也有官网价保持不变、电商平台到手价优惠幅度也不大的,比如4月上市的vivo X80。其价格稳定的主要因素在于产品力独特、定价合理,但这类情况并不多见。

在目前难见革命性创新力的背景下,产品“溢价”是较为普遍的现象,只是程度有所不同。而升级并不明显的产品迭代成为了例行公事,难以出现新的消费刺激点,也是消费者“疲倦”的重要因素之一。

作为集中的消费节点,今年618国内手机销量下降10%,依旧没能扭转行业整体态势,消费者购机意愿下降明显。

全球经济下行压力加大最直接的影响为消费者购买力下降,4月全球通胀率达到7.8%,IMF的数据指出,全球112个国家的通胀率高于6%,消费端疲软的情况短期内难以改变。

截止至6月底的数据,国内4G用户仍然占比73.2%,实际使用上4G能够满足绝大多数场景需求,而5G的实际优势短期内难以体现,其资费套餐价格居高,难以成为老用户换机靶点。

据counterpoint的数据显示,用户的平均换机周期在2018年为22个月,2016年为18个月,目前已经上升至31个月,换机周期延长直接影响手机市场整体销量,而走量产品受伤更严重。

经济下行、市场饱和,消费端需求放缓,供应端没有新刺激点,主机厂商要度过这场前所未有的严冬,只能主动出击。

差异化仍是核心肌肉

2007年,全球手机出货量已达11.2亿部,随着iphone 3G以及HTC G1先后面世,智能手机时代来临,2010年,全球手机出货量上升至16亿部。实质性产品革新对市场的刺激效果立竿见影。

而进入智能手机时代以来,厂商以供应链CPU、屏幕材质、摄像头感光元件迭代等常规升级为主,各品牌差异化逐渐模糊。

这在增量市场中并未造成太严重后果,但在存量市场中显然行不通。

上半年手机厂商受制于一系列主客观因素冲高受阻,但存量市场走量有限的事实无法改变,扩大高端市场份额仍是长期目标,差异化成为决定因素。

从过往来看,华为联手徕卡、自研麒麟,把品牌差异化做到了极致,先于国内其它厂商吃到了高端市场蛋糕。华为之后接棒的vivo,其长期重视创新的特质释放了良好效果。

上半年vivo推出了X80系列,搭载了自研的新一代独立影像芯片V1+和微云台,上市后第二个月就成为了3500-5000价位段最走量的机型;

iQOO推出了9系列,搭载了新一代全感操作系统,与竞品差异化清晰,全网开售10秒破亿元。

尝到甜头的还有荣耀,凭借继承华为的影像实力和鸿蒙系统,荣耀手机也吸收了一定产品差异化,成为了上半年唯一一家市场份额扩大的国产手机品牌。

时至今年,单一领域的发力无法缓解厂商的焦虑,快充依然是各家竞相争夺的阵地。国产旗舰机充电攻率几乎堆到了80W以上,小米把120W放到了12Pro上,vivo旗下的子品牌iQOO则把同样攻率做到了9系列标配,更是在最新的iQOO 10 Pro上首发了200W超快闪充。

半小时从空电到满电成为了旗舰机的基本配置,而中低端机型大都提升至40-60W。上半年手机快充领域竞争白热化,下半年随着vivo公司200W超快闪充的落地,手机充电正式进入10分钟时代。

毫无疑问,全新的差异化赛道由折叠屏展开。去年折叠屏产品开始部分登场,然而供应链技术不够成熟,大多匆忙上市的产品均有折痕明显、内外屏参数悬殊、耐用性不足等通病,厂商站位意义大于实际产品力。

随着技术迭代和厂商自身设计进步,今年上半年登场的折叠屏机型实质性改善了之前的行业通病,销量由此迎来质变。

据CINNO Reserch数据显示,上半年国内折叠屏手机累计销量130万部,超过了2021全年的116万部,而Q2同比增幅更是达到了132.4%。

虽然折叠屏总体销量在上半年并未彻底起飞,但值得关注的是厂商在供应链技术迭代之外的“独立思考”。

继三星用传统翻盖手机的思路为用户尽可能消除跨入折叠屏时代可能带来的不适之后,OPPO FIND N用展开后也能保持相对小巧的产品形态切入市场,同时打响了折叠屏手机价格战的第一枪。

相对于去年就把折叠屏产品推向市场的其它厂商,过往创新力充足的vivo直到今年4月中旬才推出了其首款折叠屏手机X Fold。

其售价控制在万元内,不仅带来了铰链革新、内外屏参数一致、还保持了X80系列同样的蔡司影像配置。vivo用产品力解释了“迟到”的原因,也把折叠屏手机引向了2.0时代。

counterpoint预计今年中国市场折叠屏手机的销量为270万部,折叠屏市场将迅速升温,而机会将留给对市场有冷静思考的人。

上半年的手机市场在整体走低中不乏亮点,各厂商加大了打造品牌差异化力度,虽然程度不同,但在逐渐恶化的市场环境中展示了求变决心。

下半场谁将脱颖而出

上半年国内高端机型销量最好的是iphone13系列,而固定9月发布新机的苹果将让下半年的高端市场争夺战将更加激烈。

折叠屏目前已是成熟产品,下半年国产主流厂商们不出意外仍会沿用目前的双旗舰战略:直板+折叠屏,以对抗iphone迭代对市场的冲击。

虽然vivo、oppo在上半年就把折叠屏产品引入到八、九千价位,相比于去年主流产品已经有明显下降,然而新发布的小米MIX Fold仍然在相似价位,并未再进一步拉低价格。

除了不威胁到自家直板旗舰销量,同时释放出两个信号:一是Q3折叠屏产品供应链成本不会有明显降低,二是厂商放弃价格战、更加重视品牌形象。

而厂商需要寻求产品力的再次突破,让软硬件上跟上全新的产品形态,在供应链之外,找到自家折叠屏产品的安身立命之本。

这其实比拼的是研发和创新能力。虽然近年国产主流厂商在这方面都很重视,但称得上顶尖的,仍然是更早就专注于此的华为和vivo。

华为自研麒麟、鸿蒙,常年与苹果、三星互有胜负。正在经历低潮的华为在Q2只拿到6.9%的市场份额,原因众所周知,但其研发和创新成果未受市场冷落:荣耀在Q2市场份额为18.3%,仅次于19.8%的vivo。

vivo APEX概念机曾把智能手机引入全面屏时代,近几年首发的创新技术不断,如V1+独立影像芯片、微云台防抖等都直击用户痛点。每一次踩准风口、其创新看似刁钻,在于vivo长期以来选择以用户思维奉行实用主义。

而其去年成立的中央研究院将在当前越来越重视研发和创新实力的市场中发挥独一无二的“技术灯塔”作用,是vivo高端攻防战的底气所在。

目前看来,下半年折叠屏产品再次出现重大革新可能不在于供应链,而在于厂家自身。正面交锋iphone14,vivo无疑是种子选手,而荣耀也不会掉队。

厂商冲击高端的支撑是其它档位产品线稳健的走量,保障在于线上线下两条渠道。

线上,主流厂商几乎都覆盖了主要阵地,难以说谁有绝对优势,线下,各厂商情况不一,或为下半年各自最终成绩的决定因素。

首先是数量,目前国内线下销售网点最多的仍然是vivo,超过25万家,其次是OPPO约20万家,荣耀超3万家,小米和华为均超1万家。

vivo、OPPO两家的线下渠道思路较为相似,直营和授权店并行。今年两家不约而同加快了其直营店进驻shopping mall的节奏,为下半年高端销量创造更多上升空间。

除此之外,两家拥有海量的授权店分布下沉市场,是中低端机型走量的绝对保证。荣耀、小米、华为三家的线下渠道思路为:主攻shopping mall,侧重高端销量。

但三家针对下沉市场的渠道相对稀疏,中低端机型走量相对不利,同样面对iphone14,各家的最终成绩将会有很大差异。

同时,受手机市场整体走低、消费者购买力下降等影响,下半年高端机型的整体销量极有可能继降低,此时,各品牌在下沉市场的实力将起到更为关键的作用。

写在最后

上半年已经过去,虽然国内手机市场整体趋势下行,但依然不乏亮点:折叠屏开始成熟、厂商的“独立思考”变多。在差异化和创新研发上,厂商普遍重视程度超越往年。

随着国际局势稳定,经济下行压力释放,消费者购买力回升,市场将再度回温,而届时能抢占更多市场的厂商,必定早有准备。

而如今严峻的市场形势,或许是孵化革新最好的土壤。