关键原材料(Critical Raw Materials),一般指的是用于工业生产与科技研发所需要的关键性金属与矿物资源。据世界银行预测,到2050年全球对锂、铜、镍、石墨、稀土元素等关键原材料的需求将增长500%。

近年来,欧美乃至部分发展中国家,通过法律法规、行政干涉、矿业联盟等多种形式,一方面鼓励直接投资、技术开发、设厂生产;另一方面进行投资限制、贸易联盟、技术引进。

对于关键原材料的竞争加剧,反映的是全球高新产业竞争空前焦灼与激烈的现实,这一领域的相关动态与深刻演进,有可能对中国新能源、电动车、生物医药、航空航天乃至军事国防等多个重大产业领域发展构成重大影响,值得引起我们关注。

一

当前,全新的全球工业革命山雨欲来,碳中和、数字经济及智能时代呼之欲出,关键原材料已日益成为产业与国家竞争中的重要元素。

仅过去一年来,包括美国、加拿大、澳大利亚、欧盟、日本在内的一批发达国家与包括印度在内的多个发展中国家不断加快脚步,开始在关键原材料领域制定越来越多的生产研发战略、越来越细的管控限制措施,乃至缔结越来越复杂的供应合作联盟,可能对中国在该领域供应链稳定安全及产业技术发展构成全新挑战。

比较典型的事件有:

1. 2022年6月,部分发达国家纠集的所谓矿产安全伙伴关系(MSP)正式启动,主要成员包括澳大利亚、加拿大、芬兰、法国、德国、日本、韩国、瑞典、英国、美国和欧盟等。

有媒体分析指出,该机制针对俄罗斯与中国的意味浓厚,目的是降低对这两个国家在关键原材料领域的依赖,以及排斥两国对自身的相关投资。当年4月份,属于该伙伴关系的澳洲政府即出手阻止了一家中国国企收购北矿13%股份的企图,后者拥有西澳大利亚的布朗斯山脉(Browns Range)稀土矿藏。

2. 2022年11月,加拿大政府罕见地直接下令,要求中国企业减持三家在加拿大上市、计划开发锂矿的小型矿业公司的股份。同月,加拿大又宣布一项更严厉的政策,限制国有实体,尤其是来自中国的国有公司在其相关矿产行业的投资。

加拿大自然资源部长威尔逊此前在接受采访时表示,加拿大的首要任务是“在一个明显具有战略意义的领域保护自己,并确保我们盟友的供应链是健全的”。

加政府电视台则称,这是一个“多步骤的国家安全审查程序,包括加拿大国家安全和情报界的严格审查”,未来将继续“在投资威胁到我们的国家安全和我们在国内外的关键矿产供应链时采取果断行动”。

3. 2022年12月,为了摆脱对中国钨、稀土等矿产资源的依赖,以美国为首的七大国家(另有加拿大、澳大利亚、法国、德国、日本和英国六国)宣布成立“可持续关键矿产联盟”,对生产和购买“关键矿产材料”制定更高的环境和劳工标准。

4. 2023年3月,美国消费者新闻与商业频道(CNBC)网站以“加拿大瞄准在关键矿产竞争中击败中国”为题报道称,对加入西方一些国家组建针对中国的关键矿产供应链,加拿大展现出越来越积极的姿态。

加拿大贸易部长伍凤仪明确表示,加有意取代中国成为西方绿色转型计划中关键原材料的主要供应国,“在新能源电池生态圈领域(原材料供应方面)加拿大现在排名第二,仅次于中国。而在不久之前,加拿大的排名还只是第五。加拿大希望成为西方降低对中国依赖方案的一部分。我们已在氢领域以及关键矿产开发上共同合作,跨大西洋弹性供应链正是我们在推进的事项”。

5. 2023年3月16日,欧盟委员会官网正式发布《欧洲关键原材料法案》,欧盟委员会主席冯德莱恩表示,该法案将显著增加欧洲在精炼、加工和回收关键原材料方面的能力,同时指出欧盟“正在加强与全球可信贸易伙伴的合作,以降低欧盟对于单一国家的依赖。”

有分析指出,这是在实现关键原材料自主可控的道路上欧盟迈出的关键一步,同时这里指的单一国家针对中国的意味浓厚。下一步,欧洲议会和欧盟理事会将对该法案进行讨论,并决定是否通过生效。

6. 2023年3月28日,美国与日本宣布达成一项最新贸易协议,将禁止美日两国对电动汽车电池最关键的矿物原材料进行双边出口限制,包括锂、镍、钴、石墨、锰等。

据称,拜登政府希望通过这份协议让其政治盟国享受《通胀削减法案》中规定的每辆电动汽车可享受7500美元的税收减免政策。路透社指出,该协议还将矛头指向中国,旨在通过寻求合作对该领域的外国投资进行投资审查,以减少美日在此类材料方面对中国的“依赖”。

美国财长耶伦日前认为,未来几年对关键矿物的需求将非常巨大,美国仍然高度依赖中国。日本经济产业大臣西村康稔则表示:“由于对电动汽车电池的需求预计将大幅增长,因此确保生产电池所必需的关键矿物是亟待解决的重要问题。”

二

鉴于关键原材料对于工业生产乃至关键新兴技术发展的重要性,各国保障自身供应链安全的初衷本来可以理解,但近期欧美国家的一系列举措已明显超出保障安全的正常范围,反复出现、不断增强的行政干扰、排他协议,恐将对关键原材料供应和全球工业竞争带来新的挑战,值得引起我们警惕。

我们以欧盟的最新相关政策为例,对此问题进行进一步剖析。

根据欧盟委员会数据,欧洲消耗了全球约四分之一的原材料,但目前生产总量仅占全球百分之三,因此其正常供应在很大程度上依赖进口,这也带来了决策层长期以来的焦虑不安。

早在上世纪70年代,欧洲内部就建立了“原材料供应集团”(Raw Materials Supply Group),到2008年,欧盟委员会进一步通过了“原材料倡议”(Raw Materials Initiative),标志着欧洲关于关键原材料可持续性供应问题的重视程度上升到了新高度。

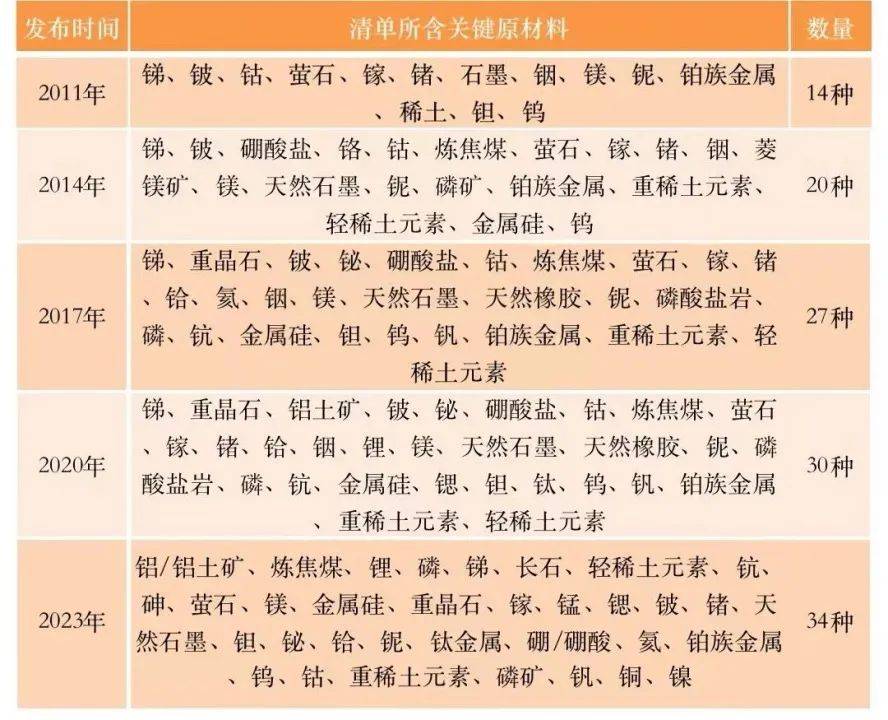

在欧盟原材料倡议的框架内,欧盟正在根据对其工业的经济重要性与对其供应中断风险的高低,实施一系列措施以确保安全、可持续和经济的关键原材料供应。早在2008年当年,欧盟就第一次公布了关键矿产资源清单,之后每3年进行一次更新;2023年,欧盟第六次公布最新修订的关键矿产资源清单,达到了34种。

欧盟历年关键原材料清单,来源:制造界

以2020年版欧盟委员会30种关键原材料为例,据德国经济研究所(DIW)报告显示,有14种对于外国供应商的依赖度为100%,另外3种关键95%依赖外国供应商。

因此,在前述《欧洲关键原材料法案》中,欧盟委员会强调了在该领域将采取几大关键举措:为欧盟工业建立强大的价值链;通过加强循环经济,减少对初级原材料的依赖;在欧盟内部增加原材料的生产和加工;通过可持续的国际贸易实现供应的多样化。

其核心战略与具体措施有:

1. 在本土激励加大生产,降低对单一国家依赖性。按照规划,到2030年欧盟计划每年在内部生产至少10%的关键原材料(当前仅3%),加工至少40%的关键原材料(当前为0~20%),回收15%的关键原材料(当前不足1%);在任何加工阶段,来自单一第三国的关键原材料年消费量不应超过欧盟的65%,这一比例较此前披露的讨论稿中70%显然严厉多了。

2. 加大技术投入,推动创新研究。欧盟意识到自身在矿产开采方面技术、基础设施等领域有所欠缺,将采取明确政策着力加强,如推动设立该领域职业技术学院与原材料研究院,增加最高至200亿欧元的投资额等等。此外技术创新可能导致对关键原材料的依赖性降低或找到替代品,同时有望提高回收利用效率。

3. 推广自身标准,强化内部开采。欧盟将打造自身在关键原材料开采方面从勘探、开采到提炼、回收多领域标准制定方面优势。加强内部勘探开采。

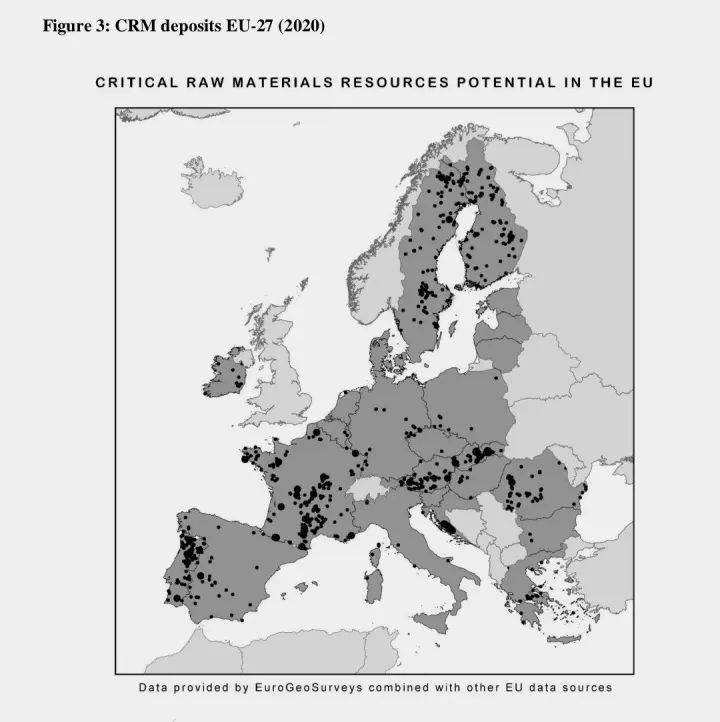

早在2020年,欧盟就制定明确政策,建议成员国在2025年前落实自身可启动的采矿与加工项目。

2023年初,瑞典宣布在该国北部发现了超100万吨的大型稀土矿床,包括锑、萤石、磷矿石、石墨、钴和钨等。

2020年版欧盟境内关键原材料分布情况,来源:欧盟委员会

4. 降低官僚主义,提高行政效率。法案指出,当前欧盟内部对于一些投资项目的审批通过时间约为五年,未来应逐渐降低至两年半以内,欧盟市场专员布雷顿也明确表示这对提高欧盟竞争力至关重要。

5. 合纵连横、排斥中国。该法案寻求与所谓志同道合者共建关键原材料俱乐部(CRM Club),有意囊括资源丰富型国家(如非洲、南美),以及资源消费型国家(多数是西方国家),通过投资设厂、技术升级等多种方式达成合作联盟,并特地把中国排斥在外。具体举措如欧盟近期与美国开展的关键原材料领域谈判,以及与智利涉及到锂矿合作的自贸协定谈判等。

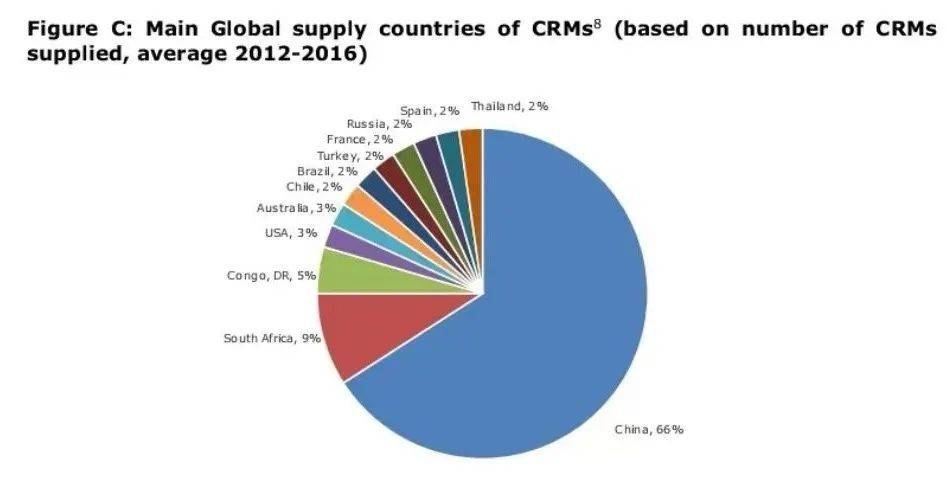

欧盟梳理的关键原材料全球主要供应国,来源:欧盟委员会。

实际上,欧美等国不断加大在关键原材料领域的布局与联盟,与该领域对关键行业的重要价值和一旦断链将带来的巨大政治经济风险息息相关。

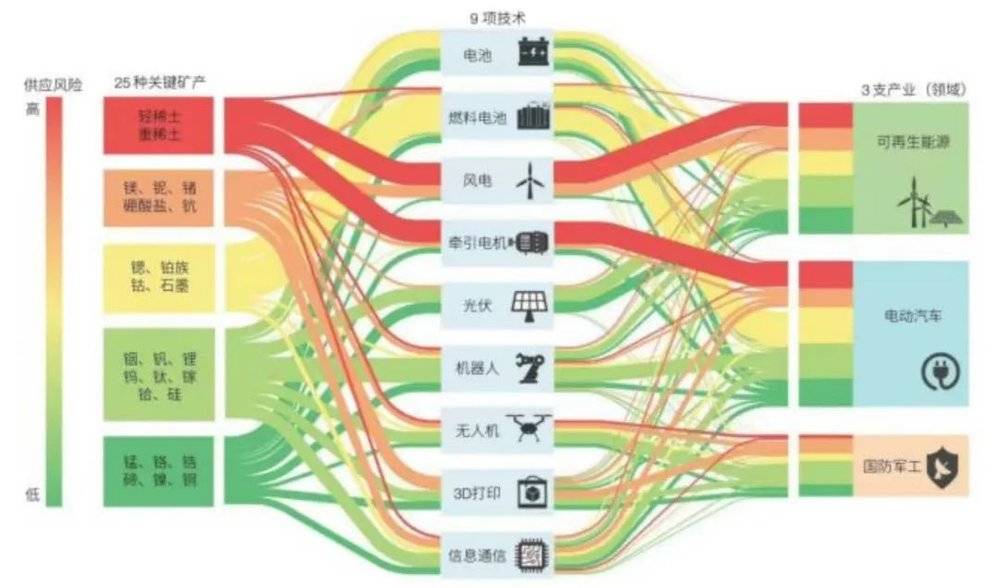

1. 对关键行业的重要价值。

专业研究及当前趋势均表明,对许多关键原材料的需求在不久的将来会急剧增加,一方面对各国工业生产、社会稳定具有中流砥柱般作用,另一方面也日益体现出在那些所谓未来关键产业,如新能源、数字经济等领域的重要性。

例如,新能源领域各分支板块几乎都离不开关键原材料,太阳能光伏产业依赖锗、镓、铟等作为能量转化的关键材料,风力发电机依赖钕、镝、镨等稀土元素作为磁性原料,电动汽车中锂、钴、镍和石墨对电池性能至关重要,而铜则是所有电力相关技术的基石。

美国、加拿大、英国和欧盟的关键矿物清单中均有钨和稀土元素,这两种重要的关键原材料均被广泛应用在军事、国防、航天、航空、航海、汽车、医疗等领域,例如钨可以制作穿甲弹、火箭鼻锥、火箭喷管等,稀土材料则是战机、坦克、火箭、潜水艇等领域的关键材料。

在电动汽车领域同样如此。2017年,大约有400万辆电动汽车被售出。根据预测,到2030年,每年的销售量将达到5000万辆。这意味着,为了能够获得足够的钕和镨,以及其他金属和矿物,需要提取越来越多的稀土元素。同样的趋势也适用于其他几种关键金属,包括锂和钴。

根据欧盟委员会的预测,电动汽车生产制造中对锂的消耗将持续暴增,到2030年预计对其需求可能增至11倍,到2050年甚至可能增至57倍。

关键原材料对全球多个关键产业领域具有基石作用,来源:Global Data。

可见,关键原材料在一定程度上将塑造全球产业演进新面貌,对其竞争与发展格局具有风向标意义。

2. 担心过于对外依赖以及各种原因导致的供应链受损。

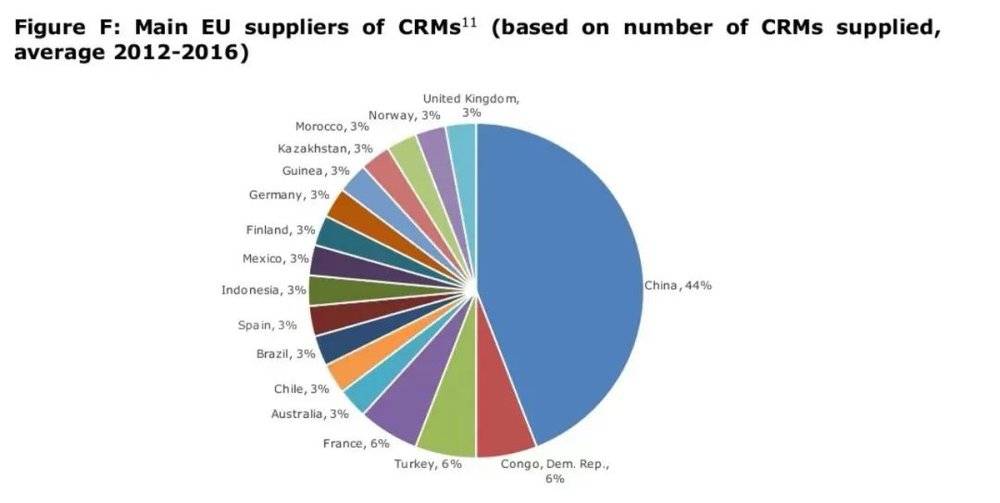

欧盟认为,自身尤其依赖来自中国的关键原材料,前述30种关键原材料中有19种中国是主要出口国,例如中国目前提供了欧盟100%的稀土永磁材料,93%的镁以及60%的钴,在钨、锑、镓、锗等领域占比也较高。

法案重点关注的关键原材料中,锂、钴、镍是锂电池生产的关键原材料,稀土则被誉为“工业维生素”,具有优异的磁、光、电性能,可用于航天、国防、风电、新能源汽车等领域。

同时,还有几个国家在欧盟的特定原材料生产供应中处于主导地位,如土耳其(Boron)、巴西(铌)、美国(铍和氦)、俄罗斯(钯)和南非(铱、铂、铑和钌)等。

欧盟数据显示中国主导了全球关键原材料市场44%的供应份额,来源:欧盟委员会。

此外,中国也是关键原材料的主要消费者,在部分领域还是技术引领者,正在进一步引导对技术密集型制造业的投资,如电动汽车的锂离子电池生产。近年来,受到美国对华遏制战略日益裹挟,叠加新冠疫情、俄乌冲突、供应链受损等多重因素扰动,欧盟对华强硬面有所增加,在政策酝酿阶段大量党派、政客、智库反复宣扬要降低依赖性,促成了对华较为消极的政策方向与工具包的出炉。

其实,片面强调断链脱钩同样将给欧盟的安全与发展带来冲击和挑战。伊福经济研究所(IFO Institut)的报告指出,在电力电机、风力涡轮机、光伏技术、3D打印、机器人、数字技术、无人机、锂离子电池与燃料电池、氢技术等未来技术领域所需的钴、硼、硅、稀土等9种关键原材料中,中国是其中7种的全球前五大出口国之一。

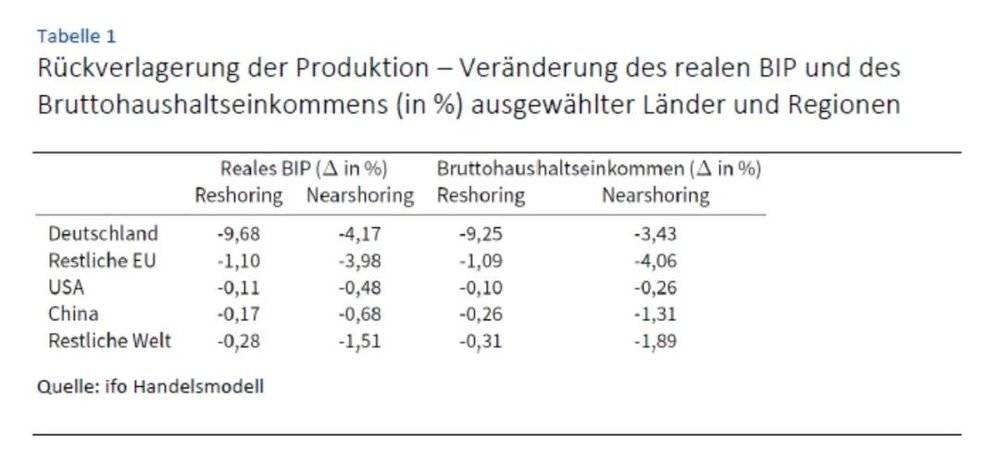

相关研究还揭示欧洲企业的生产大量依赖中国的中间产品,如德国的工业企业有46%处于这一情况。假设德国单方面决定对华脱钩,将生产搬迁回德国,或者搬到欧盟27国、土耳其、北非等国,从总体经济效益的角度来看均会造成德国经济的巨大损失。

这两种模式下,德国GDP预计将分别下降9.68%或4.17%;同时中美两国的GDP也会出现下降,其中部分原因在于德国是两国最重要的贸易伙伴之一。

该图表由上往下依次显示了德国、欧盟其他国家、美国、中国与世界其他国家在单方面脱钩模式下所经受的损失。可以看出,单边脱钩将使德国蒙受比中国更巨大的损失。

从行业来看,新能源领域的最新发展也是显著例子,中国在电动汽车、光伏太阳能等多个领域已日益显现出技术、成本多方面综合优势,如果刻意人为减少或停止对华合作,欧洲企业的全球竞争力可能受损,欧洲自身要实现碳中和目标也恐遥不可及。

三

尽管在降低对华关键原材料依赖性方面不断媾和、寻找共识,但欧美内部远非铁板一块。

在《关键原材料法案》发布前一周,欧盟委员会主席冯德莱恩会晤美国总统拜登并表示双方将开启在关键原材料领域的贸易与合作洽谈。然而,其内部的矛盾也在不时地暴露。

随着俄乌冲突持续、能源价格上涨,欧洲企业竞争力本来就遭到一定程度削弱,很多行业协会领袖、企业家均明确表示欧洲工业有外迁风险,而美国国会去年8月份刚通过的《通胀削减法案》更将投入4300亿美元巨额资金补贴与推动美国企业与经济发展,其中对在北美生产的电动汽车进行超额补贴等政策显然将置欧洲竞争对手于不利地位,欧盟、韩国等纷纷表示不满。

孰料,满怀期待的法德等国经济部长随后在访美期间接二连三被泼了冷水,亲自于去年底拜访拜登的法国总统马克龙亦被告知,美国不可能为了欧洲调整自身的法案,欧洲要想实现新能源转型必须依靠自己。

近年来全球化出现逆流,世界也在一定程度上呈现出民粹化、割裂化、阵营化趋势,但从中长期来看,全球化浪潮仍具备坚实逻辑与顽强生命力。近期,欧洲多个国家元首访华,其内部也日益出现理性反思声音。

前阵子刚来访华的法国总统马克龙反复公开表示,欧洲必须加强战略自主性,与美国的联盟并不意味着成为后者的附庸,随后欧盟理事会主席米歇尔同样指出,欧洲不能盲目地、系统性地追随美国,欧洲媒体认为这反映了马克龙的观点在欧洲政治精英圈里绝非偶然。

我们可顺势而为,积极推动,将欧洲乃至全球各国在关键原材料问题方面单边主义的负面影响降至最低。

其实欧美资本主义与市场经济的体制决定了其逐利的本能,断链脱钩本身可能带来巨大商业利益损失,不免面临来自股东与员工的压力,也会倒逼其做出更全面理性的思考和决策,这也是为何在欧洲某些政客鼓吹脱钩的同时,一大批商界精英却在加大在华布局。

例如,去年德国在华投资逾120亿欧元,创下历史性新高,巴斯夫在华投资的化工基地与大众等三大汽车集团的在华增资扩厂举世瞩目。德国汽车界领袖普遍认识到中国在庞大市场之外在原材料供应、技术能力等多方面的价值与优势,大众汽车首席执行官布鲁默在前阵子结束对华数周访问后,更是明确表示要进一步加大与中国合作伙伴的关系。

针对关键原材料全球竞争加剧这一现象,政府与企业应强化风险意识,推动分工合作,并尽快全面深入系统地开展相关风险及应对策略研究;还可鼓励合作与适度反制相结合,适时研究欧美相关产业政策及生产贸易限制是否违反世贸组织等相关国际准则,必要时采取措施有力回击与维护自身权益。

国内政府还应重视技术输出与设备管控。中国在矿山开采、提炼加工的一些细分领域已出现一定技术优势,要注意和防止关键技术流失,及时设好栅栏,对相关技术与设备进出口进行密切管理与监控,对友好合作国家适当倾斜合作力度;企业则进一步致力于该领域的创新研发,积极把中国创新、中国品牌乃至中国标准推向全世界并取得成功。

我们自身也要更加清晰地认知和思考去全球化带来的挑战,从而做出更好的商业应对与战略部署。鉴于关键原材料对于面向未来的数字经济、碳中和等领域的基础性作用,我们对于各种形式的脱钩问题与风险要有充分认识和准备,并始终作为企业跨国经营、国家产业策略中考量的重大问题。

风浪越大,鱼越贵。能紧紧把握产业脉搏与构建全球共赢的国度与企业,才将是下一个时代真正的弄潮儿。